I. CRECIMIENTO, INVERSIÓN Y CONSUMO

El XX Congreso del Partido Comunista de China (PCCh) se lleva a cabo esta semana [del 16 al 22 de octubre]. Este es un evento importante no solo para China, sino a nivel mundial. Los medios occidentales se han concentrado en el hecho de que el actual líder del partido, Xi Jinping, será confirmado para un tercer mandato -sin precedentes- como líder del partido y, por lo tanto, continuará como presidente de China cuando el Congreso Nacional se reúna el próximo marzo.

Naturalmente, los expertos occidentales se oponen firmemente a que Xi tenga un tercer mandato. El gurú keynesiano del FT, Martin Wolf, consideró que la continuación de Xi en el poder sería «peligrosa» para China y el mundo. “ Es peligroso para los dos. Sería peligroso incluso si hubiera demostrado ser un gobernante de competencia incomparable. Pero no lo ha hecho. Tal como están las cosas, los riesgos son los de la osificación en casa y el aumento de la fricción en el exterior… Diez años siempre es suficiente… Es simplemente realista esperar que los próximos 10 años de Xi sean peores que los últimos«. Y aparentemente, estos han sido bastante malos.

El antagonismo con Xi y el liderazgo actual tiene menos que ver con la falta de democracia y el gobierno de un solo partido en China: los expertos occidentales y las agencias internacionales rara vez mencionaron eso en sus análisis anteriores de China antes de que Xi asumiera el poder. El fuerte antagonismo ahora realmente tiene que ver con dos cosas: 1) bajo Xi, la política económica de China ha enfatizado el control estatal y una reducción del dominio del sector capitalista; y 2) bajo Xi, China se resiste a ser contenida y exprimida por el imperialismo estadounidense en su creciente intento de detener el progreso de China como principal rival en comercio, tecnología e influencia global.

Cuando se trata del estado actual de la economía de China y sus perspectivas de futuro, los analistas occidentales (y especialmente los que se encuentran en las cercanías de Hong Kong, Taiwán, etc.) varían entre los que consideran que la economía china está a punto de colapsar bajo el peso de una deuda récord y una crisis inmobiliaria, y aquellos que predicen un estancamiento a largo plazo debido a la demografía, la falta de demanda de los consumidores y la desaceleración del crecimiento de la productividad, inducida por el sesgo de Xi favorable el Estado por sobre el mercado.

Durante décadas, los analistas occidentales han estado prediciendo la desaparición y el colapso de China bajo el peso de la creciente deuda y el control estatal. Eso no se ha materializado. Ahora el énfasis principal está en argumentar que China ya no puede expandir su producción nacional a un ritmo razonable y no podrá salir de lo que se llama la ‘trampa del ingreso medio’ y así satisfacer las necesidades de una población urbanizada, a menos que rompa con su economía dirigida por el Estado y permita que el sector capitalista florezca para satisfacer las demandas de consumo de la floreciente clase media.

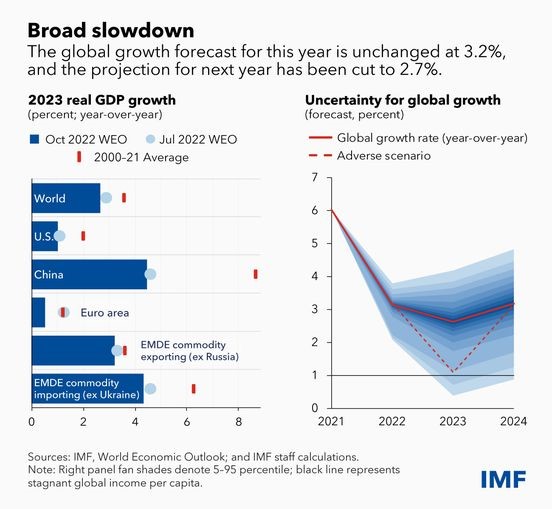

Pero, ¿es esta visión del futuro económico de China más precisa que la adoptada durante las últimas dos décadas, es decir, que China estaba a punto de implosionar? Primero, ¿cuál es el estado actual de la economía? Por primera vez desde la década de 1990, es probable que el crecimiento del PIB real de China este año y el próximo sea inferior al crecimiento promedio en la región de Asia oriental. Este año, el crecimiento económico probablemente estará por debajo del 3% y el año que viene aumentará a alrededor del 4,5%. Eso está muy por debajo del objetivo a largo plazo de alrededor del 5% anual.

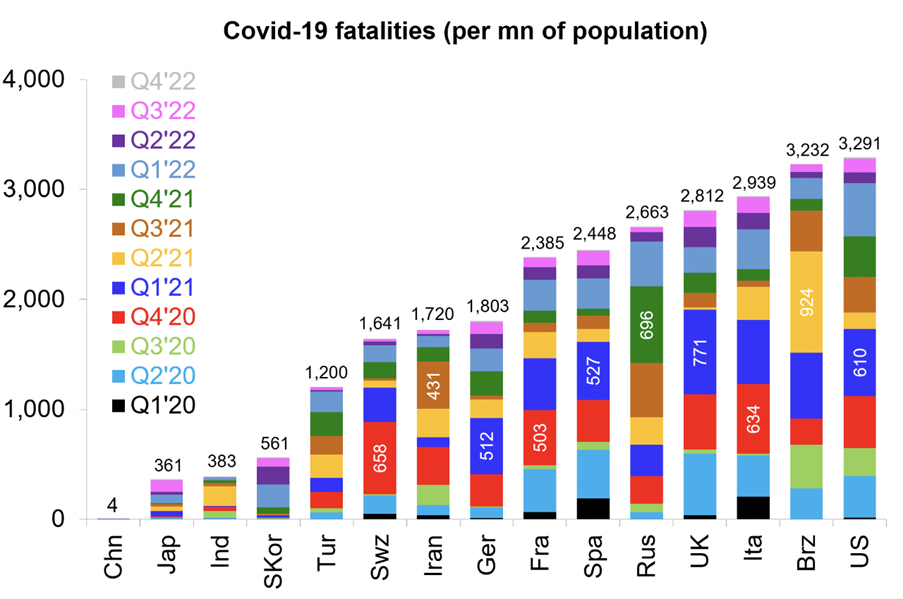

¿Por qué es esto? Hay dos razones. El primero es el impacto de COVID y la política de cero COVID de China. Occidente nunca tuvo una política de este tipo y, finalmente, solo se basó en las vacunas para superar lo peor del impacto de COVID en la vida y la salud. Pero el virus en diversas formas continúa propagándose por las economías, provocando aún más muertes y, sobre todo, enfermedades de ‘COVID prolongada’ que han dejado a millones sin poder trabajar. China rechazó este enfoque de «abrir la economía». En cambio, impuso bloqueos estrictos y drásticos a la primera señal de aumento de infecciones y aún lo sigue haciendo. El Gobierno no estaba preparado para repetir el desastre de la primera erupción en Wuhan. Como resultado, China ha tenido la tasa de mortalidad por COVID más baja del mundo.

El Centro para el Control y la Prevención de Enfermedades de China advirtió que si el país seguía las estrategias de apertura adoptadas por países como Reino Unido y EE.UU., causaría cientos de miles de casos al día, de los cuales más de 10.000 presentarían síntomas graves si hubiera un brote comunitario considerable. “No estamos listos para adoptar estrategias de ‘apertura’ que se basen únicamente en la hipótesis de la inmunidad colectiva inducida por la vacunación defendida por ciertos países occidentales” , escribió el Centro.

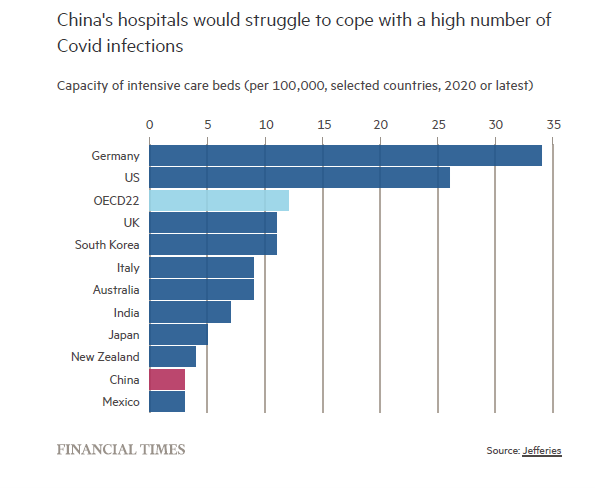

Una razón clave por la que China adoptó confinamientos y vacunas para frenar el COVID fue su servicio de salud pública relativamente débil y la falta de las últimas vacunas ARNm más efectivas. China tiene una red irregular de hospitales con escasos recursos y una gran población de ancianos con un mayor riesgo de enfermedades graves, así como una eficacia comparativamente baja de sus vacunas de producción nacional. Si bien hay más camas de hospital per cápita en China que en los EE.UU. y el Reino Unido, la cantidad de camas de cuidados intensivos disponibles, crucial para mantener con vida a los pacientes infectados con covid-19, es una cuarta parte del promedio de la OCDE. Los recursos son especialmente escasos fuera de las grandes ciudades; las áreas rurales tienen la mitad de médicos y camas per cápita que las áreas urbanas.

China lanzó la primera ola de vacunas a una velocidad vertiginosa, y en su punto máximo inyectó a más de 22 millones de personas por día. A nivel nacional, se han administrado 3.000 millones de dosis de vacunas a los 1.400 millones de habitantes del país. China ha enviado alrededor de 1.600 millones de dosis de vacunas a los países en desarrollo, lo que lo convierte en el mayor exportador de vacunas del mundo. Los funcionarios y expertos en salud chinos creen que han evitado al menos 200 millones de infecciones y tres millones de muertes.

Sin embargo, hay indicios de que las inyecciones domésticas, que usan vacunas inactivadas tradicionales, donde el patógeno se elimina o se modifica para que no pueda replicarse, producen respuestas inmunitarias más débiles al virus Covid-19 que el ARN mensajero más nuevo que se usa en Moderna y BioNTech/Pfizer y la tecnología de vectores virales en Johnson & Johnson y AstraZeneca. En los últimos 12 meses, la propagación de las variantes altamente infecciosas Delta y Omicron ha puesto de relieve la disminución de la eficacia de estas vacunas. Los confinamientos han continuado intermitentemente a lo largo de este año y, como resultado, la recuperación económica ha sido más intermitente y más débil.

Pero China optó por salvar vidas por encima de la expansión económica. Por supuesto, los analistas occidentales afirman que la política de confinamiento ‘cero COVID’ de China tiene más que ver con el control de la población por parte de un régimen autocrático; sin embargo, la mayoría de las encuestas de opinión en el pasado han mostrado un amplio apoyo a la política entre la población, aunque es cierto que el ‘cansancio del confinamiento’ empieza a tener un impacto, principalmente porque no hay una toma de decisiones democrática en materia de política sanitaria, que se impone desde arriba.

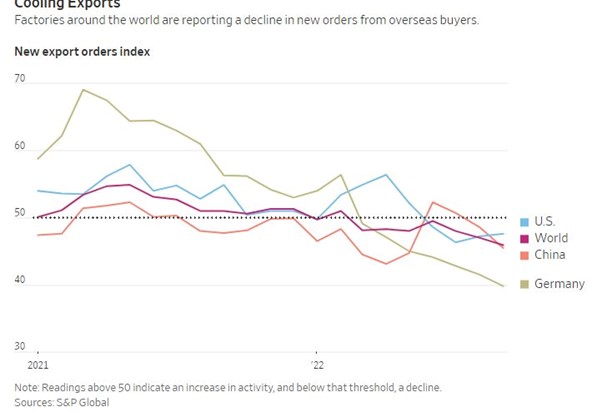

La otra razón por la que el crecimiento económico de China ha disminuido este año es la desaceleración general hacia una caída en el resto del mundo. Las principales economías capitalistas están atrapadas en la congestión de la cadena de suministro, la débil expansión de la inversión y ahora las tasas de interés en aumento y la inflación amenazan con una recesión global absoluta.

El crecimiento del comercio mundial ha disminuido. La Organización Mundial del Comercio estima que es probable que las exportaciones e importaciones totales de bienes crezcan solo un 1 % en 2023. Las proyecciones más recientes del Banco Mundial sitúan el crecimiento del PIB de China para el año en un 2,8 %, por debajo de su pronóstico inicial del 5 % y bien por debajo del resto de Asia.

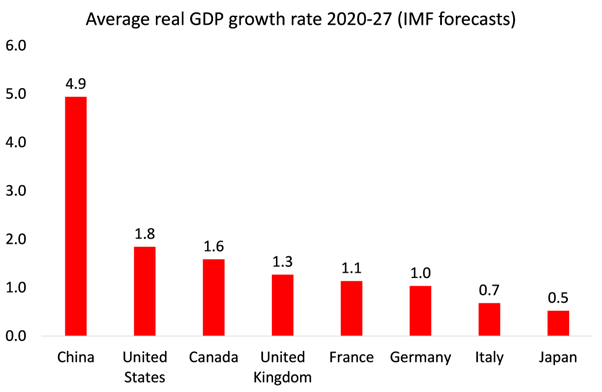

Pero China no se dirige a una recesión como las economías del G7. De hecho, tanto el Banco Mundial como el FMI esperan que el PIB real de China aumente más del 4% el próximo año, mientras que la mayoría de las economías del G7 se contraerán o tendrán un crecimiento cercano a cero.

Mirando a más largo plazo, los analistas occidentales consideran que China se encamina hacia un crecimiento mucho más lento y esto amenazará el futuro de Xi. Hasta ahora, el récord de crecimiento económico sin precedentes de China se ha basado en altas tasas de inversión y exportaciones de productos manufacturados al resto del mundo.

Pero la caída de COVID y la disipación de la recuperación económica mundial han golpeado duramente el crecimiento de las exportaciones. Las exportaciones cayeron en términos de dólares en un 1% en el año de la caída de COVID y luego aumentaron considerablemente en el año de recuperación global de 2021 en un 21%. Pero en los primeros ocho meses de este año (2022) las exportaciones se redujeron al 7,1% interanual. Como resultado, la producción industrial aumentó solo un 3,6% y las ventas minoristas solo un 0,5%. La inversión en activos fijos se ha mantenido más fuerte en cerca del 6% interanual, basada en una mayor inversión en infraestructura (carreteras, ferrocarriles, puentes y servicios públicos).

A partir de aquí, los analistas occidentales afirman que China entrará en un período de bajo crecimiento y no escapará de la ‘trampa de la renta media’, en la que están atrapadas tantas de las llamadas economías emergentes. China no se pondrá al día ni siquiera con el nivel del PIB de los EE.UU., como se esperaba anteriormente.

Esta afirmación se basa en dos supuestos. En primer lugar, que el envejecimiento de la población de China y la disminución del sector en edad laboral reducirán las tasas de crecimiento y, en segundo lugar, que el modelo de crecimiento chino de alto ahorro y alta inversión ya no funciona.

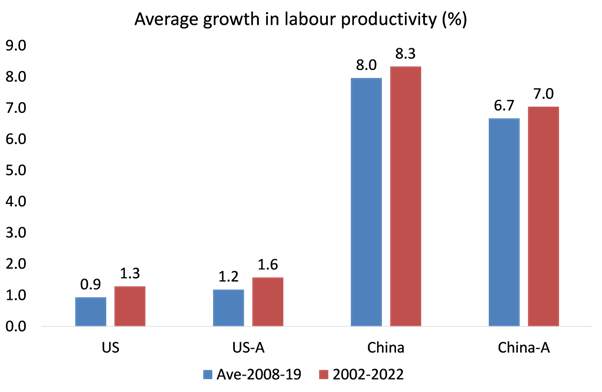

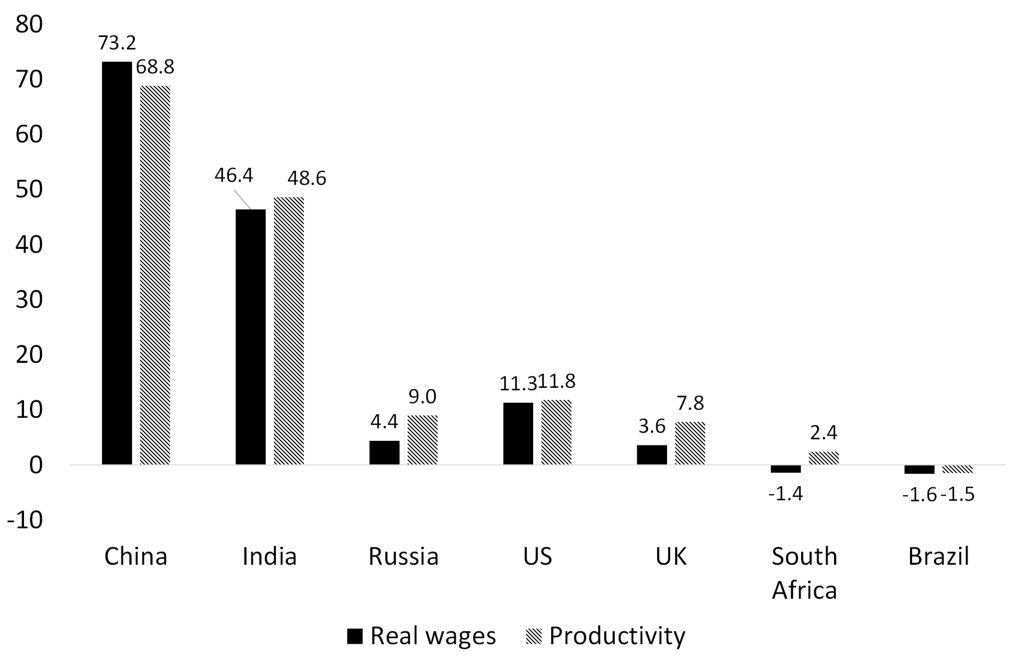

China no podrá crecer tan rápido como antes, ya que la población activa está disminuyendo y habrá un aumento insuficiente en la productividad del trabajo para compensar. He discutido extensamente en publicaciones anteriores estas afirmaciones de expertos occidentales de que la disminución de la población en edad laboral de China y su tasa de crecimiento de la productividad más lenta significan que comenzará a fallar. Los argumentos son débiles y defectuosos. De hecho, incluso en las medidas occidentales ajustadas (A) de crecimiento de la productividad laboral durante el período COVID, China lo ha hecho mucho mejor que los ‘dinámicos’ EE.UU.

A más largo plazo, el FMI pronostica que China crecerá a una tasa moderada del 5% anual. Pero esa tasa seguiría siendo más del doble que la de EE.UU. y más de cuatro veces más rápida que el resto del G7, y eso suponiendo que las economías del G7 no se desplomen en los próximos cinco años.

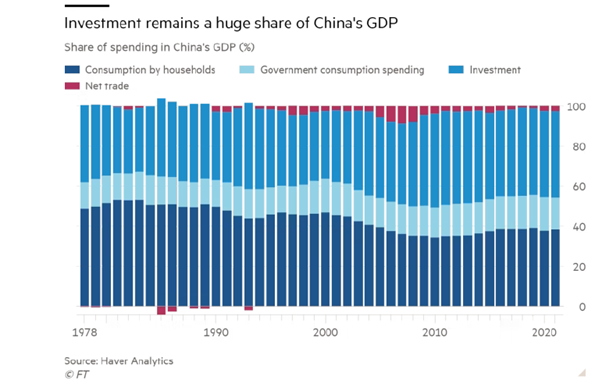

El otro argumento de los analistas occidentales es que China no puede crecer a un ritmo razonable de ahora en adelante a menos que cambie de una economía orientada a la exportación, de alto ahorro y alta inversión, a una economía capitalista tradicional impulsada por el consumidor, que existe en la mayoría de los países capitalistas económicamente más importantes, particularmente de EE.UU. y el Reino Unido. La base habitual para este punto de vista es que las tasas de consumo personal son demasiado bajas en China y esto frenará el crecimiento impulsado por la demanda.

Por ejemplo, tome esta opinión de Chen Zhiwu, profesor de finanzas y economía chinas en la Universidad de Hong Kong. Chen argumenta que, bajo Xi, se han dejado de lado las reformas importantes hacia el sector privado, y hacia una economía dirigida por el consumidor. “Las reformas de los 60 habrían ampliado en gran medida el papel del consumo y de la iniciativa privada”, dice. “Sin embargo, la agenda de reforma orientada al mercado se ha dejado de lado en gran medida. . . resultando en un rol más grande para el Estado y un rol reducido para el sector privado.” Según Chen, esto significará que la economía de China se estancará a partir de ahora.

Otro analista occidental destacado y ampliamente seguido, Michael Pettis, con sede en Shanghái, presenta un argumento similar, a saber, que lo que empujará a China al estancamiento al estilo japonés es la incapacidad de expandir el consumo personal y continuar expandiendo la inversión a través del aumento de la deuda. En mi opinión, no es casualidad que estos dos analistas provengan del sector financiero.

Y, sin embargo, ¿cómo puede alguien afirmar que las economías maduras ‘dirigidas por el consumidor’ del G7 han tenido éxito en lograr un crecimiento económico constante y rápido, o que los salarios reales y el crecimiento del consumo han sido más fuertes allí? De hecho, en las economías capitalistas del G7 el consumo no ha logrado impulsar el crecimiento económico y los salarios se han estancado en términos reales durante los últimos diez años, mientras que los salarios reales en China se han disparado.

Este es el verdadero punto. El consumo está aumentando mucho más rápido en China que en el G7 porque la inversión es mayor. Uno sigue al otro; no es un juego de suma cero. El punto de vista de Pettis es un crudo análisis keynesiano que ignora incluso el punto de vista del propio Keynes, de que es la inversión lo que hace crecer una economía seguida del consumo, y no al revés.

Y no todo consumo tiene que ser ‘personal’; más importante es el ‘consumo social’, es decir, servicios públicos como salud, educación, transporte, comunicación y vivienda; no solo automóviles y aparatos. El mayor consumo de servicios sociales básicos no se tiene en cuenta en los índices de consumo personal. China también tiene un largo camino por recorrer en el consumo social, pero está muy por delante de sus pares de mercados emergentes en muchas áreas sociales y no tan lejos de las principales economías del G7, que comenzaron hace más de 100 años. Me remito a los economistas de Citibank en su reciente estudio en profundidad de la economía china. “En otras palabras, es muy posible que la economía china brinde mayores oportunidades de consumo sin que el consumo sea un objetivo específico de la política”. “El ingreso disponible de los hogares ha estado creciendo más rápido que el PIB en términos reales en los últimos años (excepto en 2016), una tendencia que probablemente se extienda en el futuro. Al mismo tiempo, el desbloqueo de los efectos de riqueza debería ayudar al consumidor”.

El verdadero desafío para el futuro económico de China es cómo evitar que gran parte de su inversión se destine a áreas improductivas como las finanzas y la propiedad inmobiliaria, que ahora han generado serios problemas. Y también de qué manera se manejarán las crecientes contradicciones entre el Estado y los sectores capitalistas en China en el tercer mandato de Xi.

II. PROPIEDAD, DEUDA Y PROSPERIDAD COMÚN

En la primera parte de mi análisis del futuro económico de China, traté las afirmaciones de que China se estancaría lentamente porque su tasa de inversión era demasiado alta y la población activa estaba cayendo rápidamente, y que necesitaba convertirse en una economía de tipo capitalista occidental madura basada en el crecimiento liderado por el consumo. Argumenté que el modelo capitalista occidental difícilmente fue una gran referencia, dadas sus crisis regulares y recurrentes y los niveles mucho más bajos de crecimiento del consumo. De todos modos, en una economía, el consumo no lidera la inversión y la producción nacional. Por el contrario, es la inversión lo que lidera en las economías capitalistas tanto como en la China.

La razón por la que los analistas occidentales son tan escépticos con respecto al modelo chino es que están inmersos en un modelo económico diferente para el crecimiento. Están convencidos de que China sólo puede tener «éxito» (¡como las economías del G7!) si su economía depende de inversiones rentables de empresas privadas en un «mercado libre». Y, sin embargo, la evidencia de los últimos 40 e incluso 70 años es que un modelo económico de planificación dirigido por el Estado como el de China ha tenido mucho más éxito que sus pares de ‘economía de mercado’ como India, Brasil o Rusia, e incluso el G7.

Las lecciones de la crisis financiera mundial y la Gran Recesión de 2009, la larga depresión posterior a 2019 y el impacto económico de la crisis pandémica, son que la introducción de una mayor producción capitalista con fines de lucro no sostendrá el crecimiento económico y ciertamente no generará una «prosperidad común». La verdadera cuestión es si esa inversión produce valor nuevo o se desperdicia en un consumo improductivo, por ejemplo, propiedad inmobiliaria y especulación financiera; y gasto militar.

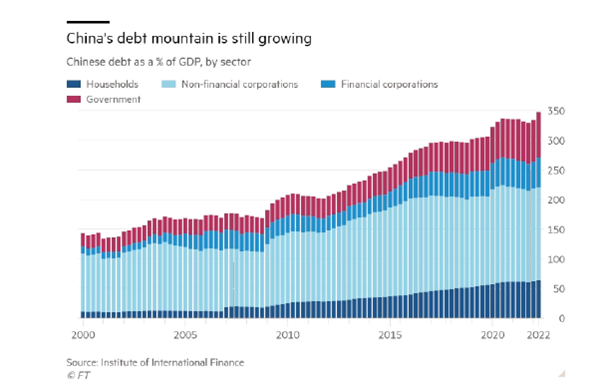

Y en este tema, es el gran sector capitalista de China el que amenaza la futura prosperidad de China. El verdadero problema es que en los últimos diez años (e incluso antes) los líderes chinos han permitido una expansión masiva de inversiones improductivas y especulativas por parte del sector capitalista de la economía. En el impulso por construir suficientes casas e infraestructura para la población urbana en rápido aumento, los gobiernos central y local dejaron el trabajo a los desarrolladores privados. En lugar de construir casas para alquilar, optaron por la solución de ‘mercado libre’ de constructores privados que construyen para la venta. Por supuesto, era necesario construir casas, pero como dijo el presidente Xi con retraso, “las casas son para vivir, no para especular”.

Beijing quería casas y los funcionarios locales querían ingresos. Los proyectos de vivienda capitalistas ayudaron a lograr ambos. Pero el resultado fue un enorme aumento de los precios de la vivienda en las principales ciudades y una expansión masiva de la deuda. De hecho, el sector inmobiliario ahora ha alcanzado más del 20% del PIB de China. El sector de la propiedad privada de China ahora está compuesto por empresas ‘zombies’ como el 15-20% de las empresas en las principales economías capitalistas. La pregunta ahora es si las autoridades chinas van a permitir que estas empresas quiebren. Los gobiernos locales ahora están tratando de garantizar que las viviendas prometidas por empresas como Evergrande a 1,8 millones de chinos se construyan haciéndose cargo de los proyectos, mientras que muchos promotores inmobiliarios serán liquidados.

No va a haber un colapso financiero en China. Eso se debe a que el gobierno controla las palancas financieras del poder: el banco central, los cuatro grandes bancos comerciales estatales, que son los bancos más grandes del mundo, y los llamados «bancos malos», que absorben préstamos incobrables, grandes administradores de activos, la mayoría de las empresas más grandes. El gobierno puede ordenar a los cuatro grandes bancos que intercambien préstamos en mora por participaciones de capital y olvidarse de ellos. Puede decirle al banco central, al Banco Popular de China, que haga lo que sea necesario. Puede decirles a los administradores de activos estatales y a los fondos de pensiones que compren acciones y bonos para apuntalar los precios y financiar empresas. Puede decirles a las compañías de activos del Estado que compren deudas incobrables de los bancos comerciales. Puede hacer que los gobiernos locales asuman los proyectos inmobiliarios hasta su finalización.

El lío inmobiliario actual es una señal de que la economía china está cada vez más influenciada por el caos y los caprichos del sector basado en las ganancias. Al igual que en las economías capitalistas de Occidente, la rentabilidad del sector capitalista de China ha ido cayendo.

Y es al sector privado al que le ha ido mal durante el COVID y después. Las ganancias en el sector capitalista han ido cayendo. Las ganancias acumuladas de los primeros ocho meses de 2022 obtenidas por las empresas industriales de China cayeron un 1,4% en comparación con 2021, ya que los altos precios de las materias primas y las interrupciones en la cadena de suministro debido a las restricciones de COVID-19 continuaron reduciendo los márgenes e interrumpiendo la actividad de la fábrica. Pero las ganancias de las empresas industriales estatales aumentaron un 14%; mientras que las del sector privado cayeron un 9%. Sólo el sector estatal sigue cumpliendo. Esto es lo que también sucedió en la crisis financiera mundial de 2008-2009, que China evitó al expandir la inversión estatal para reemplazar un sector capitalista ‘flaqueante’.

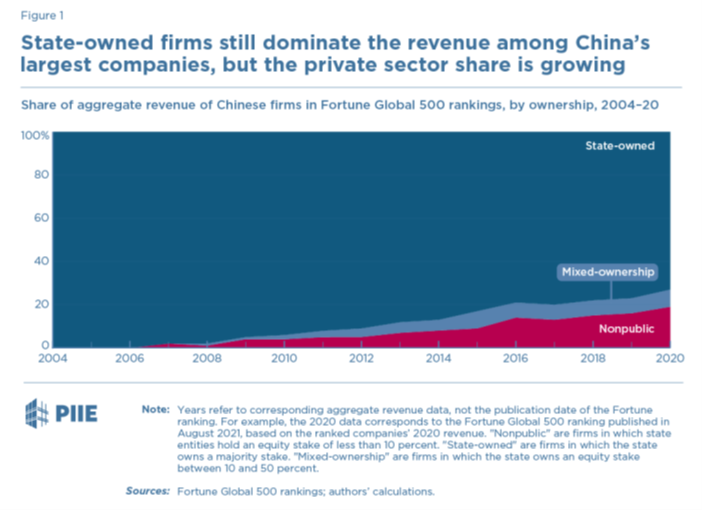

El sector capitalista ha ido aumentando su tamaño e influencia en China, junto con la desaceleración del crecimiento del PIB real, la inversión y el empleo, incluso bajo Xi. Un estudio reciente encontró que el sector privado de China ha crecido no solo en términos absolutos sino también como una proporción de las empresas más grandes del país, medido por ingresos o (para las que cotizan en bolsa) por valor de mercado, desde un nivel muy bajo cuando el presidente Xi fue confirmado como el próximo máximo líder en 2010 a una parte significativa en la actualidad. Las empresas estatales aún dominan entre las empresas más grandes por ingresos, pero su preeminencia se está erosionando.

Esto está intensificando las contradicciones entre la rentabilidad del sector capitalista y la inversión productiva estable en China. La acumulación de activos financieros e inmobiliarios basada en un enorme endeudamiento resta potencial de crecimiento.

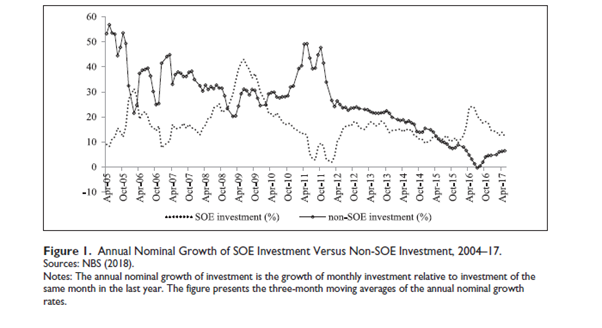

La inversión del sector estatal siempre ha sido más estable que la inversión privada en China. China sobrevivió, incluso prosperó, durante la Gran Recesión, no debido a un impulso del gasto público al estilo keynesiano en el sector privado como argumentaron algunos economistas, tanto en Occidente como en China, sino debido a la inversión estatal directa. Esto desempeñó un papel crucial en el mantenimiento de la demanda agregada, la prevención de recesiones y la reducción de la incertidumbre para todos los inversores.

Cuando la inversión en el sector capitalista se ralentiza como lo hace cuando el crecimiento de las ganancias se ralentiza o cae, en China el sector estatal puede intervenir. La inversión de las empresas estatales creció particularmente rápido durante 2008-09 y 2015-16, cuando el crecimiento de la inversión no estatal se desaceleró. Como mostró David Kotz en un artículo reciente: “La mayoría de los estudios actuales ignoran el papel de las empresas públicas en la estabilización del crecimiento económico y la promoción del progreso técnico. Argumentamos que las empresas estatales están desempeñando un papel favorable al crecimiento de varias maneras. Las empresas estatales estabilizan el crecimiento en las recesiones económicas mediante la realización de inversiones masivas. Las empresas estatales promueven importantes innovaciones técnicas invirtiendo en áreas más riesgosas del progreso técnico. Además, las empresas estatales adoptan un enfoque de alto nivel para tratar a los trabajadores, lo que será favorable para la transición hacia un modelo económico más sostenible. Nuestro análisis empírico indica que las empresas estatales en China han promovido el crecimiento a largo plazo y compensado el efecto adverso de las recesiones económicas”.

La burbuja inmobiliaria alimentada por la deuda también ha aumentado considerablemente las desigualdades de ingresos y riqueza en China. Y es bien sabido que China tiene un nivel muy alto de desigualdad de ingresos. Su índice Gini de desigualdad de ingresos es alto para los estándares mundiales, aunque ha retrocedido en los últimos años.

De hecho, el llamado de Xi a la ‘prosperidad común’ es un reconocimiento de que el sector capitalista fomentado por los líderes chinos (y del cual obtienen muchas ganancias personales), se ha salido tanto de control que amenaza la estabilidad del control del Partido Comunista. Lo que Xi y los líderes chinos han llamado la “expansión desordenada del capital”.

Tomemos el comentario del multimillonario Jack Ma antes de que las autoridades lo ‘reeducaran’: “’El consumo chino no está impulsado por el gobierno sino por el espíritu empresarial y el mercado’… En los últimos 20 años, el gobierno fue muy fuerte. Ahora, se están debilitando. Es nuestra oportunidad; es nuestro momento de espectáculo, para ver cómo la economía de mercado, el espíritu empresarial, puede desarrollar un consumo real’”. — The Guardian , 25 de julio de 2019.

El año pasado, el gobierno chino estableció una zona especial para implementar la ‘prosperidad común’ en la provincia de Zhejiang, que también es la ubicación de la sede de varias corporaciones de Internet prominentes, entre ellas Alibaba. Y Xi anunció planes para difundir la “prosperidad común”, anunciando una dura represión contra las élites ricas, incluido el floreciente grupo de multimillonarios tecnológicos de China.

En su reunión de agosto de 2021, el Comité Central de Finanzas y Economía, presidido por Xi, confirmó que la “prosperidad común” era “un requisito esencial del socialismo” y debería ir acompañada de un crecimiento de alta calidad. El objetivo declarado de la Prosperidad Común es “regular los ingresos excesivamente altos” para asegurar la “prosperidad común para todos”.

Hay dos razones por las que Xi y su mayoría en el liderazgo del PCCh han lanzado el proyecto de ‘prosperidad común’. El primero es la experiencia de la pandemia de COVID. Al igual que en las principales economías capitalistas, la pandemia expuso enormes desigualdades al público en general en China, no solo en los ingresos sino también en el aumento de la riqueza de los multimillonarios, que han cosechado enormes ganancias durante COVID, mientras que la mayoría de los chinos, especialmente los grupos de ingresos medios, han sufrido cierres, pérdida de ingresos y aumento del costo de vida. La participación de la riqueza personal de los multimillonarios de China se duplicó del 7% en 2019 al 15% del PIB en 2021.

Si se permitiera que esto continuara, comenzaría a abrirse un cisma en el PCCh y en el apoyo al partido entre la población. Xi quiere evitar otra protesta en la Plaza de Tiananmen en 1989 después de un enorme aumento de la desigualdad y la inflación bajo las reformas del «mercado social» de Deng. El gobierno tuvo que actuar para frenar la expansión desenfrenada de la inversión improductiva y especulativa.

La represión de Xi contra los multimillonarios y su llamado a reducir la desigualdad es otro zig-zag en la dirección política en zig-zag de la élite burocrática china: desde las primeras décadas de Mao hasta las reformas de «mercado» de Deng en la década de 1980; a la privatización de algunas empresas estatales en la década de 1990; al regreso a un control estatal más firme de los «altos de mando» de la economía después de la recesión mundial en 2009; luego, la relajación del crédito especulativo después de eso; y ahora una nueva campaña contra el sector capitalista para lograr la ‘prosperidad común’.

Estos zigzags son derrochadores e ineficientes. Suceden porque el liderazgo de China no es responsable ante su gente trabajadora; no hay órganos de democracia obrera. No hay planificación democrática. Solo los 100 millones de miembros del PCCh tienen voz en el futuro económico de China, y entre ellos solo deciden los que están en la cúspide del partido.

La propuesta de que se requieren reformas más ‘liberalizadoras’ en sentido capitalista, está lejos de ser la respuesta a la minicrisis de China. Lo que se necesita es revertir la expansión del sector privado e introducir planes más efectivos para la inversión estatal, pero esta vez con la participación democrática del pueblo chino en la proceso. De lo contrario, los objetivos del liderazgo para la ‘prosperidad común’ serán solo palabras.

En la tercera y última publicación sobre China, me ocuparé de las presiones externas sobre China, en particular, el impulso cada vez más intenso del imperialismo estadounidense y sus aliados para contener y aislar a China y reducir su percepción de amenaza a la hegemonía estadounidense.

III. CHIPS, DOBLE CIRCULACIÓN E IMPERIALISMO

Incluso cuando Xi Jinping prometía al congreso nacional del Partido Comunista de China que China “ganaría resueltamente la batalla” en áreas clave de la tecnología, a los empleados de las empresas de tecnología en China y en otros lugares se les decía que no usaran sus herramientas. Docenas de los cientos de ejecutivos e ingenieros con ciudadanía estadounidense o tarjeta verde que trabajan en o con el sector de semiconductores de China, muchos de ellos nacidos en China, han sido informados por sus empleadores, ya sean empresas extranjeras o chinas, que dejen de trabajar mientras sus empleadores buscan la aclaración de una nueva regla de los EE.UU. que prohíbe a los ciudadanos y residentes de los EE.UU. apoyar la industria avanzada de fabricación de chips de China sin una licencia.

Ahora está muy claro que EE.UU., habilitado por un consenso bipartidista en Washington, está decidido a detener la actualización tecnológica de China. Esto tiene enormes implicaciones para las ambiciones de Beijing en áreas como la inteligencia artificial y la conducción autónoma. La nueva Ley de chips presentada por la administración Biden está acompañada por un informe de 139 páginas publicado por la Oficina de Industria y Seguridad del Departamento de Comercio.

El informe apunta no solo a la participación de las empresas estadounidenses en la venta de productos tecnológicos a China, sino también a las personas estadounidenses (es decir, cualquier persona con pasaporte estadounidense o tarjeta verde). Esto pone a los muchos fundadores de empresas tecnológicas chinas que se educaron en los EE.UU. y adquirieron un pasaporte estadounidense en el camino, en una posición aparentemente difícil. También hará que sea mucho más difícil para las empresas tecnológicas chinas atraer talento. Del mismo modo, los laboratorios de I+D establecidos por algunas empresas chinas en los EE.UU. ahora parecen vulnerables. Alibaba tiene laboratorios de investigación en Seattle y Silicon Valley, mientras que Tencent también tiene un laboratorio de investigación en Seattle. Y se ejercerá la presión de EE.UU. para impedir que ASML de Holanda y las empresas japonesas abastezcan a China.

Todo lo anterior deja en claro hasta qué punto ahora se trata a China como un “enemigo” de EE.UU. Esto va mucho más allá de lo que solía llamarse “contención”. También plantea la cuestión de cuánto tiempo Beijing seguirá poniendo la otra mejilla ya que, hasta ahora, no ha hecho nada para dificultar la vida de las empresas estadounidenses que operan en China, salvo sus restricciones de Covid, en vista de que quiere seguir alentando la inversión extranjera directa.

El movimiento de los EE.UU. en los chips también tiene grandes implicaciones para TSMC y otras compañías de Taiwán dada la cantidad de semiconductores que exporta Taiwán al continente. Las exportaciones de chips (circuitos integrados) de Taiwán a China totalizaron $ 155 mil millones en 2021 y $ 105 mil millones en los primeros ocho meses de 2022, y representaron el 36% y el 38%, respectivamente, de las importaciones totales de chips chinos. De hecho, el aspecto más interesante del viaje de Nancy Pelosi a Taiwán a principios de agosto fue su reunión con el fundador de TSMC, Morris Chang, y el presidente Mark Liu, más particularmente en el contexto de la legislación sobre semiconductores aprobada por el Congreso a fines de julio, que otorgará US$52.700 millones en subsidios a alentar a los fabricantes de chips a construir fábricas en Estados Unidos.

TSMC ya está construyendo una fábrica en Arizona. La construcción de la fábrica comenzó en junio de 2021 y, según se informa, su instalación principal ya está completa, mientras que la producción está programada para comenzar en 2024. Según la legislación de chips, TSMC deberá transferir su tecnología a los EE.UU.

A diferencia de los intentos anteriores de las administraciones de Trump y Biden de evitar que empresas chinas específicas accedan a tecnologías avanzadas (la prohibición de Huawei fue el ejemplo clásico), las nuevas reglas cubren efectivamente a todas las entidades chinas. Ellos, o sus proveedores estadounidenses o extranjeros, tendrán que solicitar una licencia para obtener o proporcionar acceso a tecnologías de chips avanzadas.

Si la estrategia de EE. UU. resulta efectiva, y la respuesta de una amplia gama de empresas no chinas que operan en el sector al congelar los tratos con China sugiere que podría serlo, dejaría a China fuera de los componentes básicos de la mayoría de las tecnologías del siglo XXI.

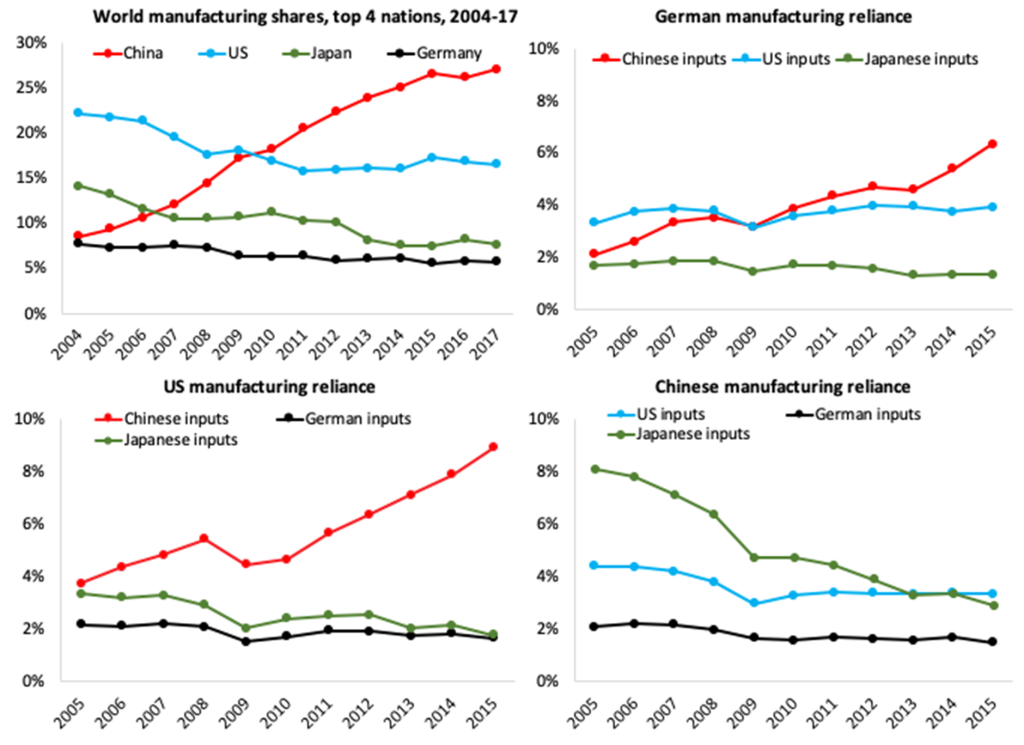

¿Por qué Estados Unidos está aplicando estas medidas drásticas contra el comercio y la tecnología de China? Es el temor de que China pueda convertirse no solo en una fuente de fabricación e importación para los consumidores estadounidenses, sino en un rival en todas las áreas de la hegemonía estadounidense sobre la economía mundial.

Lo que desencadenó particularmente esta nueva política sobre China por parte de EE.UU. fue la crisis financiera mundial y la Gran Recesión. Bajo su modelo controlado por el Estado, China sobrevivió y se expandió mientras el capitalismo occidental colapsaba. China se estaba convirtiendo rápidamente no solo en una economía de exportación y fabricación de mano de obra barata, sino en una sociedad urbanizada de alta tecnología con ambiciones de extender su influencia política y económica, incluso más allá del este de Asia. Eso fue demasiado para las cada vez más débiles economías imperialistas.

Según un informe reciente de Goldman Sachs, la economía digital de China ya es grande, representa casi el 40 % del PIB y está creciendo rápidamente, contribuyendo con más del 60 % del crecimiento del PIB en los últimos años. “Y hay un amplio margen para que China digitalice aún más sus sectores tradicionales”. La participación de TI en el PIB de China aumentó del 2,1 % en el primer trimestre de 2011 al 3,8 % en el primer trimestre de 2021. Aunque China todavía está por detrás de EE.UU., Europa, Japón y Corea del Sur en su participación de TI en el PIB, la brecha se ha ido reduciendo con el tiempo. No es de extrañar que Estados Unidos y otras potencias capitalistas estén intensificando sus esfuerzos para contener la expansión tecnológica de China.

China ha gastado más de US$ 100 mil millones para acelerar el desarrollo de una industria nacional de fabricación de chips. Es un componente crítico de su programa «Hecho en China 2025», que establece los planes de China para dominar la inteligencia artificial, los vehículos autónomos, la tecnología de la información de próxima generación, las telecomunicaciones, la robótica avanzada y la industria aeroespacial, entre otros sectores relacionados con la tecnología para 2049.

Así que la estrategia de Estados Unidos cambió. Si China no iba a jugar a la pelota con el imperialismo y abrir su economía por completo a la inversión extranjera y continuar expandiendo su base tecnológica para competir con los EE.UU., entonces tenía que detenerse. La recientemente fallecida Jude Woodward escribió un excelente libro describiendo esta estrategia de contención que comenzó incluso antes de que Trump lanzara su guerra de aranceles comerciales con China al asumir la presidencia de EE.UU. en 2016. La política de Trump, que en un principio fue considerada imprudente por otros gobiernos, ahora se está adoptando de manera generalizada, luego del fracaso de los países imperialistas para proteger vidas durante la pandemia.

El objetivo es debilitar la economía de China y destruir su influencia y tal vez lograr un ‘cambio de régimen’. Bloqueo del comercio con aranceles; bloquear el acceso a la tecnología para China y sus exportaciones; aplicar sanciones a empresas chinas; y volver a los deudores contra China; todo esto puede ser costoso para las economías imperialistas. Pero el costo puede valer la pena, si se puede quebrantar a China y asegurar la hegemonía de Estados Unidos.

El congreso del PCCh enfatizó la respuesta de China. “Debemos adherirnos a la ciencia y la tecnología como la fuerza productiva número uno, el talento como el recurso número uno, [y] la innovación como la fuerza impulsora número uno”. Beijing considera que la decisión de tratar de congelar la fabricación nacional china por encima de un nivel definido de avance tecnológico es profundamente provocadora. Obligar a China a depender de la producción extranjera para obtener los últimos y mejores chips juega exactamente con el temor de Xi al «vasallaje tecnológico». Por lo tanto, China avanza hacia un modelo de crecimiento más autosuficiente.

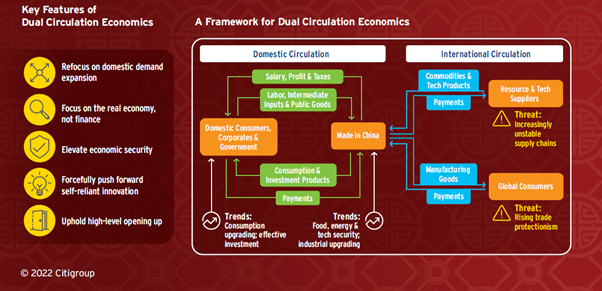

Esa es la base de lo que el liderazgo de Xi llama un modo de desarrollo de «doble circulación», donde el comercio y la inversión en el extranjero se combinan con la producción para el enorme mercado interno.

El modelo de doble circulación se anunció formalmente por primera vez en una reunión del Politburó en mayo de 2020 y establece un reequilibrio de la economía china lejos de la «circulación internacional» (el primer tipo de circulación en el que China se ha basado, es decir, la dependencia de la demanda externa como medio de estímulo al crecimiento) hacia la “circulación interna” o el aumento de la autodependencia.

El punto álgido político del intenso conflicto entre Estados Unidos y China es Taiwán. Taiwán (Formosa) fue tomada por las fuerzas nacionalistas que huían de China después de que los comunistas chinos ganaran la guerra civil y tomaran el control en 1949. Desde el principio, el gobierno comunista chino y las Naciones Unidas reconocieron a Taiwán como parte de China. Pero desde el principio, los nacionalistas fueron respaldados por EE.UU. con fondos y armas, primero con el objetivo de derrocar a los comunistas en el continente y luego, cuando eso fuera imposible, para mantener la autonomía de la isla de China. Y desde el auge de la economía china, EE.UU. y el resto del bloque imperialista han alentado los movimientos de los taiwaneses para construir y confirmar la independencia total.

La invasión rusa de Ucrania ha dado a los EE.UU. y la OTAN la excusa para intensificar el cerco económico, político y militar de China, con Taiwán como centro. Según la definición más amplia de intervención militar, EE.UU. participó en casi 400 intervenciones militares entre 1776 y 2019, y la mitad de estas operaciones ocurrieron desde 1950 y más del 25 % en el período posterior a la Guerra Fría. Estas intervenciones han girado en torno a la economía, el territorio, la protección social, el cambio de régimen, la protección de los ciudadanos y diplomáticos estadounidenses, el cambio de política, el imperio y la construcción del régimen. Estados Unidos, respaldado por una OTAN extendida, que ya no se limita a la costa atlántica, ve a China como la próxima área de «intervención» en el futuro.

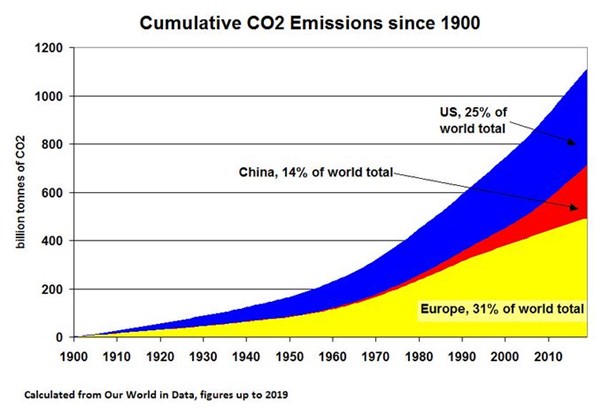

Los medios occidentales ayudan hablando continuamente del llamado ‘comportamiento agresivo’ de China y sus crímenes contra los derechos humanos. Cualquiera que sea la verdad de esos cargos, son fácilmente equiparados por los crímenes del imperialismo solo en el último siglo: la ocupación y masacre de millones de chinos por parte del imperialismo japonés en 1937; las continuas guerras espantosas posteriores a 1945 conducidas por el imperialismo contra el pueblo vietnamita, América Latina y las guerras de poder en África y Siria, así como la invasión más reciente de Irak y Afganistán y la espantosa pesadilla en Yemen por el repugnante régimen respaldado por Estados Unidos en Arabia Saudita, etc. Y no olviden la horrible pobreza y desigualdad que pesa sobre miles de millones bajo el modo de producción imperialista.

Pero el conflicto económico y político entre China y EE.UU. es el principal problema geopolítico del siglo XXI, mucho más grande que la guerra entre Rusia y Ucrania. El asesor de Seguridad Nacional de EE.UU., Jake Sullivan, lo resumió recientemente. “Esta es una década decisiva… en la que se establecerán los términos de nuestra competencia con la República Popular China”. Continuó: “La asertividad de la República Popular China en el país y en el extranjero está promoviendo una visión antiliberal en los ámbitos económico, político, de seguridad y tecnológico, reinos en competencia con Occidente”; China debe ser detenida porque “es el único competidor (de EE.UU.) con la intención de remodelar el orden internacional y con la creciente capacidad para hacerlo.”

China se encuentra en una encrucijada en su desarrollo. Su sector capitalista tiene problemas cada vez más profundos con la rentabilidad y la deuda. Pero el liderazgo actual se ha comprometido a continuar con su modelo económico dirigido por el Estado y el control político autocrático. Y parece decidida a resistir la nueva política de ‘contención’ que emana de las llamadas ‘democracias liberales’. La ‘guerra fría’ comercial, tecnológica y política se intensificará durante el resto de esta década, mientras que el planeta también se calienta.

Por Michael Roberts

Publicada originalmente el 16, 18 y 20 de octubre de 2022 en el blog del autor.