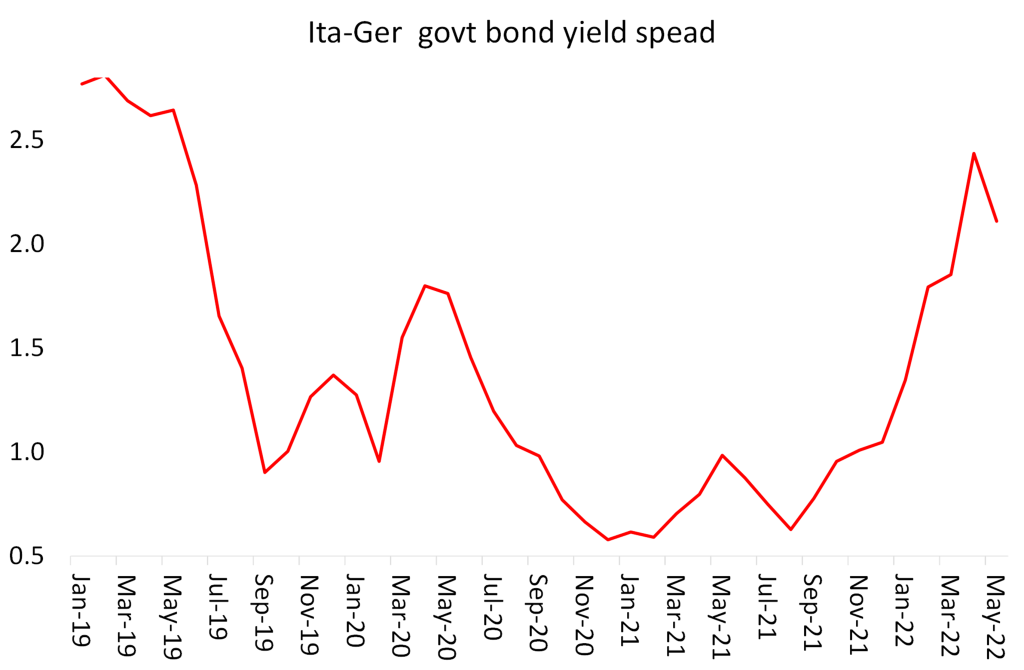

Primero, el Banco Central Europeo (BCE) convocó una reunión de emergencia porque los rendimientos de los bonos gubernamentales estaban aumentando considerablemente en las economías más endeudadas de la eurozona, como Italia y España. Eso amenaza con generar una nueva crisis de deuda soberana como sucedió después de la Gran Recesión de 2010-2014, que condujo a la pesadilla griega.

El BCE ahora está buscando formas de financiar a los gobiernos más débiles de la Eurozona comprando más de su deuda e ‘imprimiendo’ dinero para hacerlo. Irónicamente, después de haber anunciado que había terminado con la flexibilización cuantitativa (QE) y buscaba aumentar las tasas de interés en julio para controlar la aceleración de la inflación, el BCE ahora tenía que volver a la QE para países como Italia.

Luego, la Reserva Federal de los EE.UU. anunció un aumento en su tasa de referencia (la tasa de los fondos federales) de 75 puntos básicos, con más por venir, ya que también trata de controlar la aceleración de la inflación. Y el jueves pasado, el Banco de Inglaterra se sumó al subir su tasa de política para controlar una tasa de inflación que se encamina hacia los dos dígitos.

Solo el Banco de Japón (BoJ) se resistió a aumentar su tasa de política, prefiriendo tratar de proteger una economía en recesión ya débil que continúa teniendo una inflación relativamente baja. Pero el BoJ señaló que, al tener tasas de interés mucho más bajas que otras economías, el precio del yen en dólares y euros había comenzado a desplomarse. Eso podría ayudar a los exportadores japoneses, pero también aumentaría la inflación importada. De hecho, a medida que los inversionistas extranjeros vendieron sus bonos del gobierno japonés (con la deuda del gobierno al PIB ahora en 270%), el BoJ tendría que comprar aún más bonos para financiar el gasto público.

Las «tasas de política» del banco central establecen el piso para las tasas de interés de los bancos, los hogares y las corporaciones, donde las tasas serán correspondientemente más altas. Y la subida de 75 pb de la Fed es la mayor subida en 28 años.

Aparentemente, el propósito de elevar las tasas de política del banco central es forzar el alza de las tasas de interés para los préstamos de bancos, hogares y corporaciones. Con el tiempo, esto reducirá el gasto en viviendas, productos de consumo y la inversión en activos financieros como acciones y bonos, y también la inversión productiva en equipos, edificios y software. Eso supuestamente enfriará la demanda general y, por lo tanto, las tasas de inflación disminuirán.

Pero, ¿funcionará?; o más aún, ¿funcionará sin generar una recesión en las principales economías? La respuesta radica en parte en si acepta los argumentos principales sobre qué causa el aumento de la inflación. He discutido esto extensamente en varias publicaciones. La primera teoría principal es monetarista; a saber, los bancos centrales ‘imprimen’ demasiado dinero en relación con la producción de bienes: ‘demasiado dinero persiguiendo muy pocos bienes’; y así aumenta la inflación de precios. Si los bancos centrales aumentan las tasas y reducen la cantidad de dinero que imprimen, la inflación disminuirá.

El presidente de la Fed, Jay Powell, todavía parece adoptar el enfoque monetarista cuando explica al Congreso de los EE.UU. en el último Informe Monetario de la Fed sobre cómo los bancos centrales pueden controlar la inflación: «La tasa de inflación a largo plazo está determinada principalmente por la política monetaria y, por lo tanto, el Comité tiene la capacidad de especificar una meta de inflación a largo plazo».

¿En serio? Toda la evidencia de los últimos 60 años muestra que la política monetaria no es el motor de la inflación o la desinflación y es, en el mejor de los casos, un factor de reacción secundario. El verdadero motor es la relación entre la producción de una economía y la demanda generada por los ingresos de las empresas capitalistas y los hogares de los trabajadores.

Pero eso no significa que sea la ‘demanda agregada’ la que decida el nivel de inflación y, en particular, la demanda generada por demasiada ‘presión salarial’. Este es el argumento keynesiano a favor de la inflación: ‘demanda excesiva’ y ‘empuje salarial’ sobre los costos. El último exponente de la teoría keynesiana del «exceso de demanda» es el exsecretario del Tesoro de EE.UU. y gurú keynesiano del «estancamiento secular», Larry Summers. Pronosticó un aumento de las tasas de inflación en 2021 debido al gasto público excesivo utilizado para salir de la caída de COVID. Hizo un llamado a la ‘austeridad’ del gobierno como respuesta.

Ahora, en un artículo reciente, argumenta que las tasas de inflación se están midiendo artificialmente bajas en comparación con la última espiral inflacionaria de la década de 1970. Eso se debe a que la forma en que se calculan los costos de la vivienda en el índice de inflación actual se modificó en comparación con la década de 1970. En 1983 se introdujo el concepto de “Renta equivalente del propietario” (OER) en lugar de los precios reales de la vivienda o los pagos de la hipoteca. Summers argumenta que el uso del OER para medir los precios de la vivienda reduce la tasa de inflación en comparación con la medida utilizada anteriormente. Esto significa que la inflación ahora es realmente mucho más alta que la tasa oficial. Entonces, para controlar la inflación, la Fed tendrá que subir su tasa de política mucho más de lo que cree que necesita. Los aumentos planeados por la Fed ya llevarían la tasa de política hasta el 3,5%, un aumento masivo en poco tiempo. Si tiene que estar más cerca del 5%,

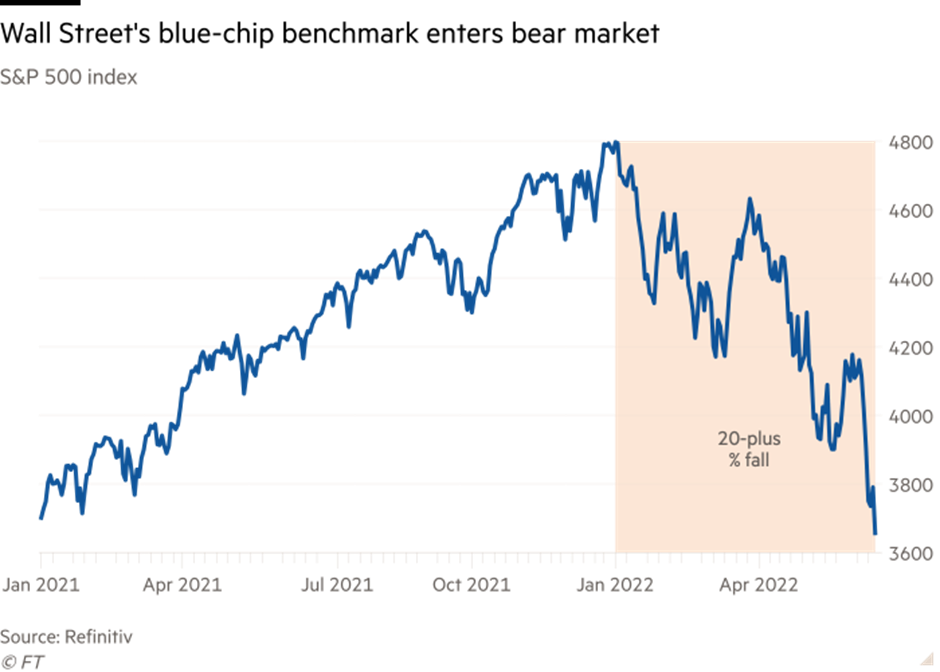

El primero en irse suele ser donde se ha acumulado lo que Marx llamó ‘capital ficticio’, es decir, activos financieros y propiedades. Las tasas más altas hacen que los activos de renta fija sean relativamente más atractivos, lo que reduce la demanda de acciones, cuyos precios luego caen. Los precios de las acciones de ‘Wall Street‘ ya han caído más del 20%, lo que se considera territorio de ‘mercado bajista’.

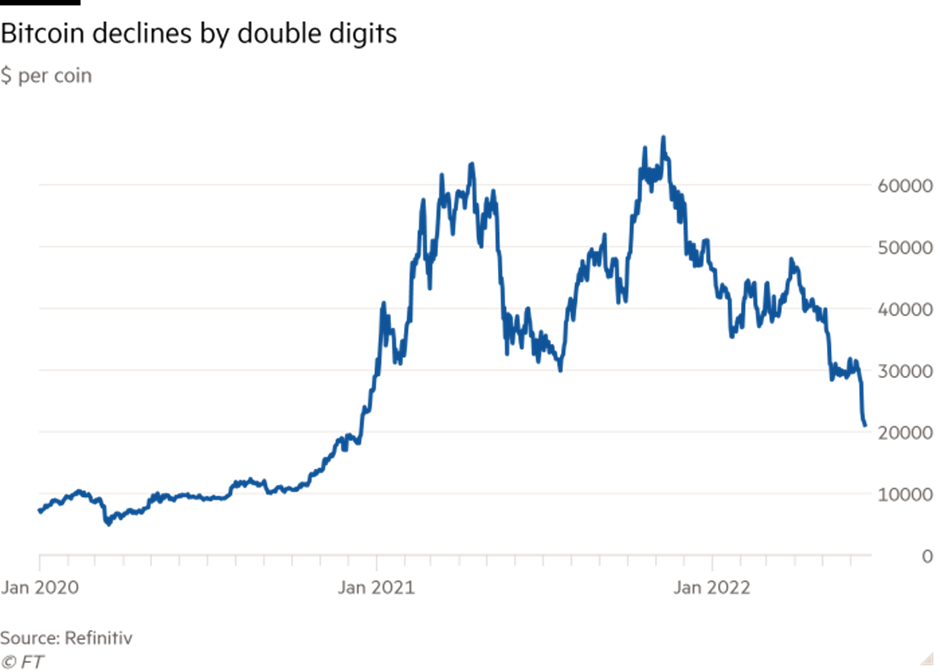

Y la perspectiva de un rápido aumento de las tasas de interés ha golpeado esa otra gran burbuja de los activos financieros: las criptomonedas. Los precios de Bitcoin han bajado un 45% en el año, a $21,000 por moneda. Ahora cuesta más ($ 25,000) extraerlo. Por lo tanto, no solo los especuladores de criptomonedas reciben un gran golpe, sino también aquellos que las extraen. Una prueba más de que las criptomonedas no son dinero alternativo a las monedas fiduciarias (las creadas por el Estado) sino simplemente otro activo financiero especulativo.

Como dije en un post anterior: “En los últimos 20 años, las ficciones financieras se han digitalizado cada vez más. Las transacciones financieras de alta frecuencia han sido reemplazadas por la codificación digital. Pero estos desarrollos tecnológicos se han utilizado principalmente para aumentar la especulación en el casino financiero, dejando atrás a los reguladores. Cuando los mercados financieros se derrumben, lo que eventualmente sucederá, el daño digital quedará expuesto”.

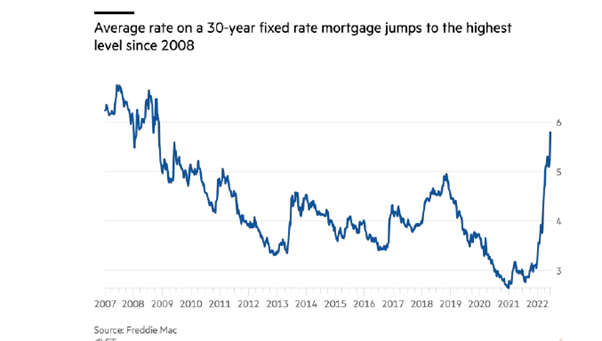

Y luego está la vivienda. La semana pasada, las tasas hipotecarias de EE.UU. aumentaron al máximo desde 1987 para alcanzar el 5,78 %, el nivel más alto desde noviembre de 2008. La tasa era del 3,2 % a principios de año, mientras que hace un año, antes de que la Reserva Federal se embarcara en una agresiva campaña para subir las tasas de interés, la hipoteca de tasa fija a 30 años promedió 2,93%.

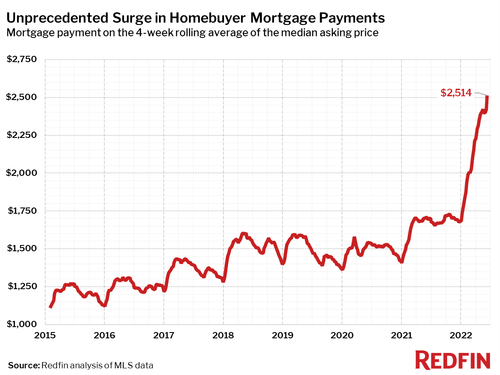

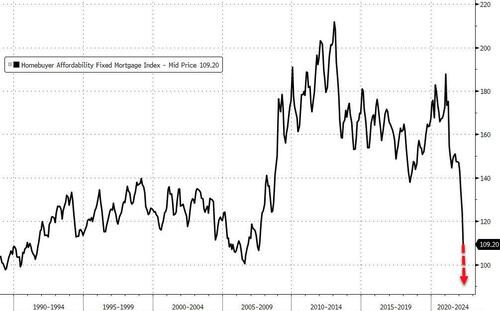

El aumento desde enero del 3% al 6% ahora significa que 18 millones de hogares menos pueden calificar para una hipoteca de $400,000.

Eso es una reducción del 36% en la demanda potencial. La asequibilidad del comprador de vivienda se ha desplomado.

Como resultado, los mercados inmobiliarios estadounidenses que antes estaban en auge han comenzado a derrumbarse.

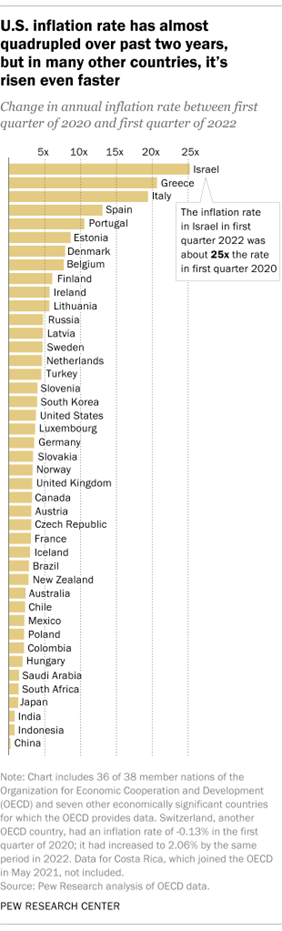

En lo que se equivocan Summers y los keynesianos es en que no es la demanda excesiva lo que ha elevado la tasa de inflación en los bienes y servicios que usa la gente, sino el debilitamiento de la oferta. Los cuellos de botella en el suministro generados durante la caída de COVID a nivel mundial ahora se han visto agravados por el conflicto entre Rusia y Ucrania, particularmente en energía y alimentos. Ya he hablado antes de la crisis alimentaria mundial que ya ha comenzado. Y las sanciones contra los suministros energéticos rusos también están acelerando los precios del combustible y la calefacción.

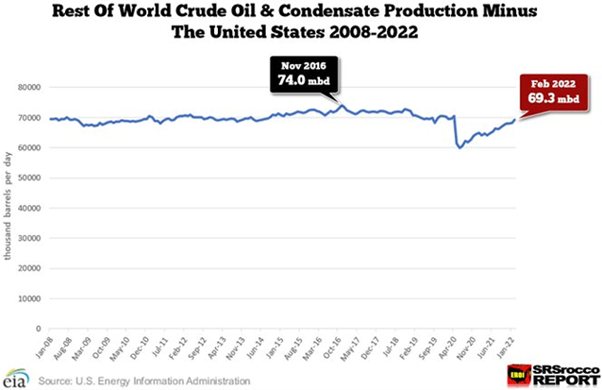

Pero aquí está el problema. El crecimiento de la producción mundial ya se estaba desacelerando antes de COVID. Tome el petróleo por ejemplo. La producción de petróleo fuera de EE.UU. se había mantenido estática durante años incluso antes de la caída de la COVID y aún estaba por debajo de los niveles previos a la pandemia antes de que estallara el conflicto entre Rusia y Ucrania.

El crecimiento de la productividad fue muy bajo y el crecimiento del empleo se estaba desacelerando. La producción y la inversión capitalistas se desaceleraron porque la rentabilidad del capital en las principales economías había alcanzado mínimos históricos antes de la pandemia. La recuperación de la inversión y la producción después de COVID fue solo una «fiebre del azúcar» a medida que las economías se reabrieron y se liberaron los gastos acumulados. Ahora está quedando claro que el crecimiento de la producción y la inversión en las principales economías es demasiado débil para responder a la reactivación de la demanda. Así que la inflación se ha disparado.

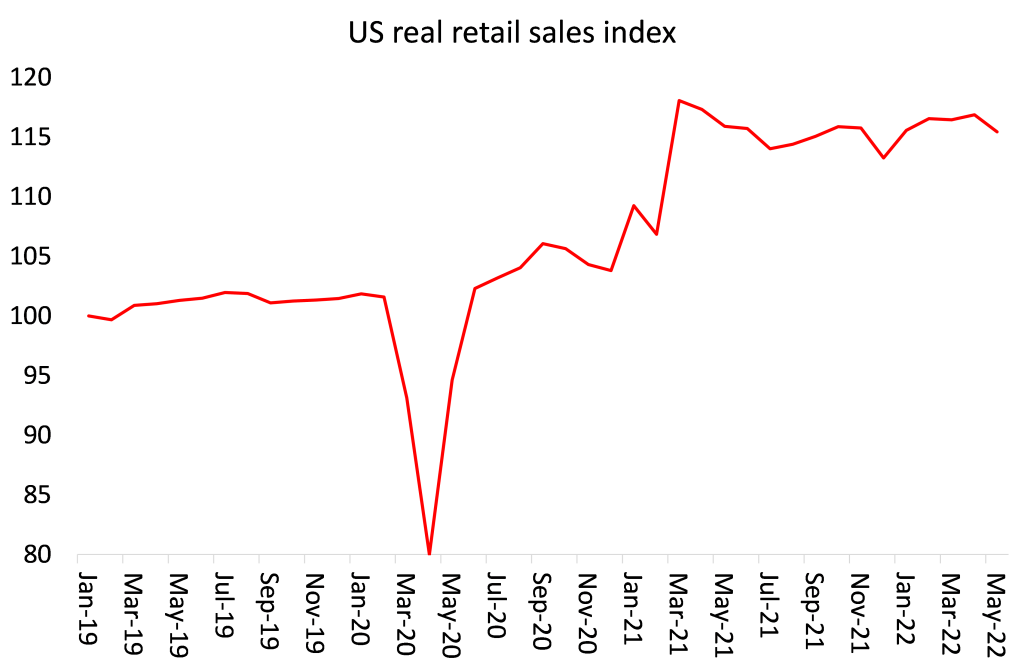

Lo que esto nos dice es que no es la demanda excesiva o el empuje de los costos salariales, o demasiado dinero, lo que está causando una inflación acelerada, sino un crecimiento débil de la producción y una inversión insuficiente en activos productivos. No hay una «demanda excesiva» de los hogares estadounidenses. El crecimiento real de las ventas minoristas (es decir, después de tener en cuenta la inflación) es plano.

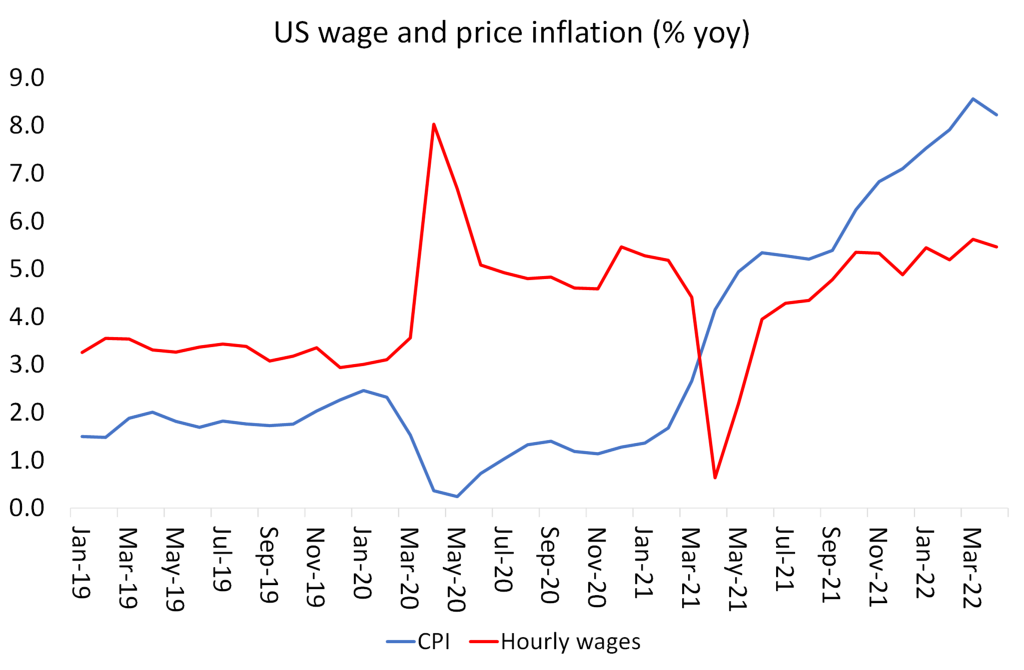

Y ya sabemos que los salarios no están a la altura de las tasas de inflación en todas las principales economías.

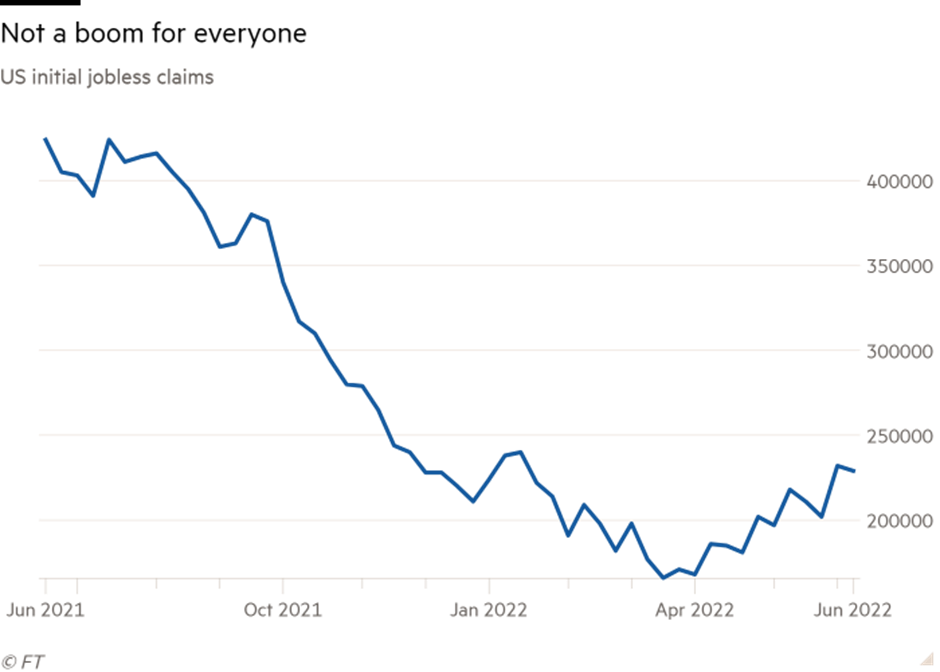

Ahora hay las primeras señales de que incluso el llamado mercado laboral fuerte se está debilitando en los EE.UU. Las solicitudes de beneficios por desempleo ahora están en aumento.

Por lo tanto, las alzas de la base central no controlarán la inflación, a menos que se produzca una depresión o una recesión. La política de aumentos agresivos de las tasas de interés a fines de la década de 1970 por parte del entonces presidente de la Fed, Paul Volcker, a menudo se cita como prueba de que los bancos centrales pueden generar una inflación más baja. La realidad fue que las alzas de Volcker solo contribuyeron a generar una de las recesiones más severas (1980-82) en la segunda mitad del siglo XX, que finalmente diezmó los sectores manufactureros de las principales economías avanzadas. Fue la recesión, la caída de la producción y el aumento del desempleo lo que eventualmente condujo a la reducción de la inflación.

Esa es la perspectiva ahora si la Fed adopta incluso la mitad de los aumentos de política que aplicó Volcker. La rentabilidad del capital ya era baja y ahora vuelve a caer en las principales economías, como he mostrado en posts anteriores. Y como argumenté en un post anterior, junto a esa caída está el tema del costo de la deuda.

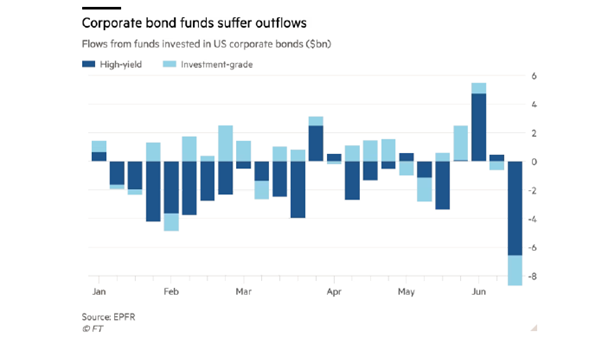

Los inversores ya han retirado miles de millones de dólares de los bonos corporativos porque temen que pronto surjan quiebras corporativas.

Un análisis reciente del FT encontró que las empresas con «ganancias volátiles y altos costos de interés» enfrentan un riesgo creciente de quebrar. Estas ‘empresas zombis’, como suelen llamarlas, alcanzarán el 20% de todas las empresas si las tasas de interés se duplican (que es el objetivo de muchos bancos centrales) y si las ganancias caen un 25%, lo que ahora parece muy probable.

Y, por supuesto, eso también se aplica a lo que se denomina «deuda de los mercados emergentes» que tienen muchos países pobres de todo el mundo. Más de $ 38 mil millones han salido de fondos de bonos negociados en bolsa y mutuos especializados desde el comienzo del año, según datos de EPFR. El éxodo continuará.

El mundo del crédito se está endureciendo y trae consigo una caída en los precios de los activos financieros, pero también expone las fallas en la producción de la ‘economía real’. Como dijo el FT en un editorial de esta semana: “la elección es la estanflación o la depresión deflacionaria”.

Por Michael Roberts

Publicado originalmente el 18 de junio de 2022 en thenextrecession.wordpress.com