¿Está volviendo la inflación en las principales economías capitalistas? A medida que la economía de EE.UU. (En particular) y otras economías importantes comienzan a recuperarse de la caída de COVID de 2020, la conversación entre los principales economistas es si la inflación en los precios de bienes y servicios en esas economías se acelerará hasta el punto en que los bancos centrales tendrán que endurecer la política monetaria (es decir, dejar de inyectar crédito al sistema bancario y subir las tasas de interés). Y si eso sucediera, ¿causaría un colapso en los mercados de acciones y bonos y la quiebra de muchas empresas más débiles a medida que aumenta el costo del servicio de la deuda corporativa?

La teoría dominante actual para explicar y medir la inflación son las «expectativas de inflación». Así es como lo expresó un documento económico convencional en relación con los EE.UU.: “A largo plazo, un determinante clave de las presiones de precios duraderas son las expectativas de inflación. Cuando las empresas, por ejemplo, esperan que los precios a largo plazo se mantengan alrededor del objetivo de inflación del 2 por ciento de la Reserva Federal, es menos probable que ajusten los precios y los salarios debido a los tipos de factores temporales discutidos anteriormente. Sin embargo, si las expectativas inflacionarias se desvinculan de ese objetivo, los precios pueden aumentar de manera más duradera».

Pero las expectativas deben basarse en algo. La gente no es estúpida; las expectativas de las empresas y los hogares sobre si los precios van a subir (más rápido) dependen de algunas conjeturas o estimaciones de cómo se mueven los precios y por qué. Además, las expectativas de subidas de precios no explican las subidas de precios en sí mismas.

Hay una razón por la que la economía dominante se ha visto empujada a este rincón «subjetivo» al explicar y pronosticar la inflación. Se debe a que se ha demostrado que las teorías dominantes sobre la inflación anteriores eran erróneas. La principal teoría del período de posguerra fue la monetarista, de la que ya he hablado antes. Su hipótesis básica es que la inflación de precios en la economía «real» ocurre y se acelera si la oferta monetaria aumenta mucho más rápido que la producción en una economía. La inflación es esencialmente un fenómeno monetario (Milton Friedman) y es causada por los bancos centrales y las autoridades monetarias que interfieren en la expansión armoniosa de la economía capitalista.

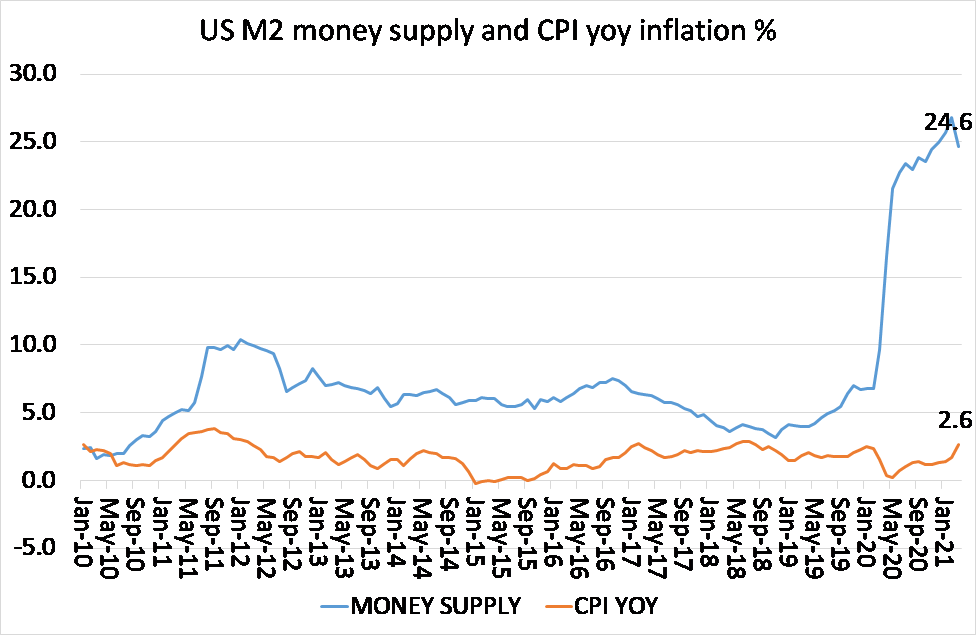

Pero se ha demostrado que la teoría monetarista está equivocada, particularmente durante la recesión de COVID. Durante 2020, la oferta monetaria que ingresó al sistema bancario aumentó más del 25% y, sin embargo, la inflación de los precios al consumidor apenas se movió e incluso se desaceleró.

Se ha demostrado que la teoría monetarista está equivocada porque parte de la hipótesis equivocada: que la oferta monetaria impulsa los precios de los bienes y servicios. Pero ocurre lo contrario: son los cambios en los precios y la producción los que impulsan la oferta monetaria.

Tome la fórmula monetarista: MV = PT, donde M es la oferta monetaria; V es la velocidad del dinero (la tasa de rotación de los intercambios de dinero); P = precios de bienes y servicios y T = transacciones o actividad productiva real.

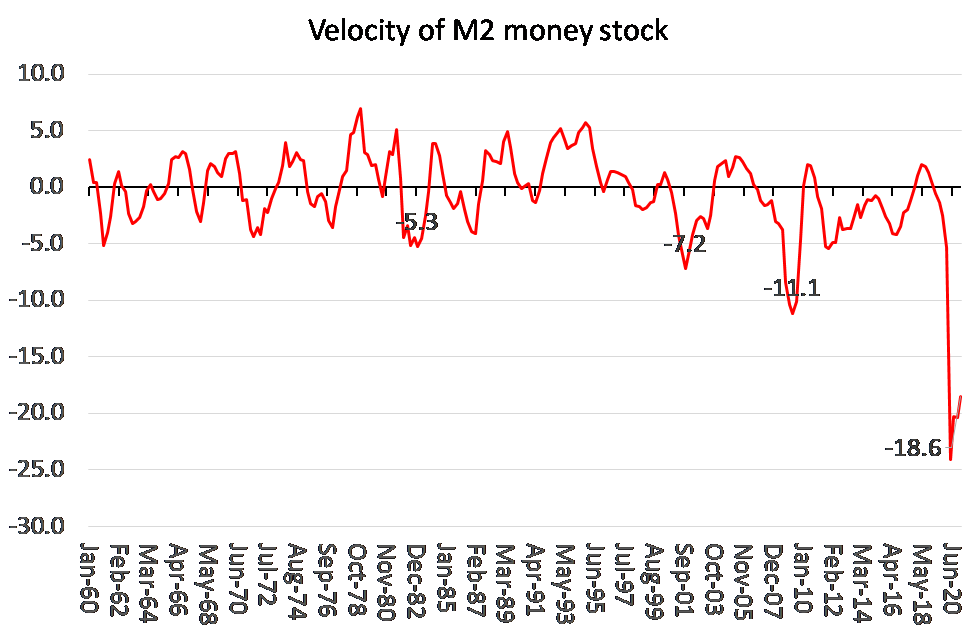

La teoría monetarista asume que la velocidad del dinero (V) es constante, pero esto simplemente no es cierto, especialmente durante las recesiones y la recesión de COVID en particular.

El enorme aumento de la oferta monetaria (M) se ha disipado por la caída sin precedentes de la velocidad del dinero (V). Entonces MV, el lado izquierdo de la ecuación monetarista, no ha avanzado mucho en absoluto. Contrariamente a la teoría monetarista, los precios de los bienes y servicios no han sido impulsados por las inyecciones de crédito monetario.

¿Pero ha desaparecido entonces este dinero? No, todavía está ahí, pero las inyecciones de dinero por parte de la Reserva Federal y otros bancos centrales, principalmente logradas mediante la ‘impresión de dinero’ y la compra de grandes cantidades de bonos gubernamentales y corporativos, así como la concesión de préstamos y subvenciones, han terminado en su conjunto, no en manos de empresas y hogares para gastar, sino en los depósitos de los bancos y otras instituciones financieras. Este dinero se ha acumulado o utilizado para financiar la especulación en activos financieros (un mercado de valores en auge e inversión en fondos de cobertura, etc.). Entonces, la velocidad del dinero (V) en las transacciones de bienes y servicios se ha desplomado.

La teoría alternativa de la corriente principal de la inflación es la keynesiana. Se trata fundamentalmente de una teoría de «presión de costes», es decir, que las empresas suben sus precios cuando aumentan sus costes de producción, en particular los salarios, la mayor parte de los costes de producción. En efecto, la teoría keynesiana es una teoría de presión salarial. La inflación depende de que la demanda y la oferta relativas de trabajo obliguen a subir los salarios. Entonces, el argumento es: cuanto menor sea la tasa de desempleo y mayor sea la demanda de trabajo en relación con la oferta disponible, más salarios y luego los precios se verán forzados a subir. La teoría keynesiana ve la inflación como causada por los trabajadores que obtienen aumentos salariales demasiado altos (y eventualmente pierden en términos reales a medida que los aumentos de precios se comen los aumentos de salarios).

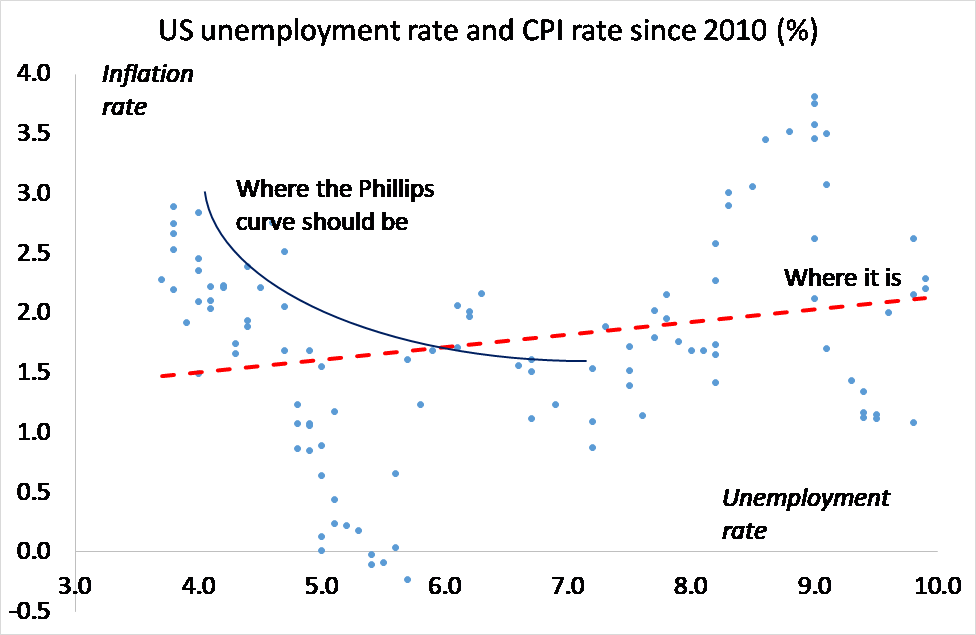

La forma keynesiana habitual de estimar los cambios probables en la inflación es utilizar la llamada curva de Phillips: la curva de la relación estadística entre la tasa de desempleo y la tasa de inflación de precios. Una vez más, sin embargo, esta teoría ha demostrado ser falsa. La ‘curva’ no se mantiene o es tan ‘plana’ que no proporciona una guía para la inflación. De hecho, desde la Gran Recesión de 2008-2009, las tasas de desempleo en las principales economías han caído a mínimos históricos y, sin embargo, los aumentos salariales han sido relativamente moderados y las tasas de inflación se han desacelerado. Esta es la imagen especular de la década de 1970, cuando las tasas de desempleo subieron a niveles máximos, pero también lo hizo la inflación y tuvimos lo que se llamó «estanflación». Ambos ejemplos muestran que la teoría keynesiana del empuje de costos es falsa. En la Figura siguiente, basada en datos mensuales, la línea azul muestra dónde debería estar la curva de Phillips si la teoría keynesiana funciona; y la línea roja muestra dónde está realmente. De hecho, la línea roja muestra que la caída del desempleo conduce a una desaceleración de la inflación, ¡al menos desde 2010!

El problema con la teoría keynesiana de la inflación es que asume que las ganancias provienen de la inversión y no de la explotación de la fuerza de trabajo. La teoría keynesiana dice que S (plusvalía) es el resultado de C (stock de capital) y no V (fuerza de trabajo). Entonces, si C es estable, entonces S es estable y cualquier aumento de precio debe provenir de V (aumento de salario). La opinión de Marx era diferente. En su discurso a los sindicalistas en 1865, argumentó en contra de la opinión de que los aumentos salariales causan inflación. En su opinión, un aumento en V generalmente conducirá a una caída en S (ganancias), no a un aumento de precios. Por eso los capitalistas se oponen con vehemencia a los aumentos salariales.

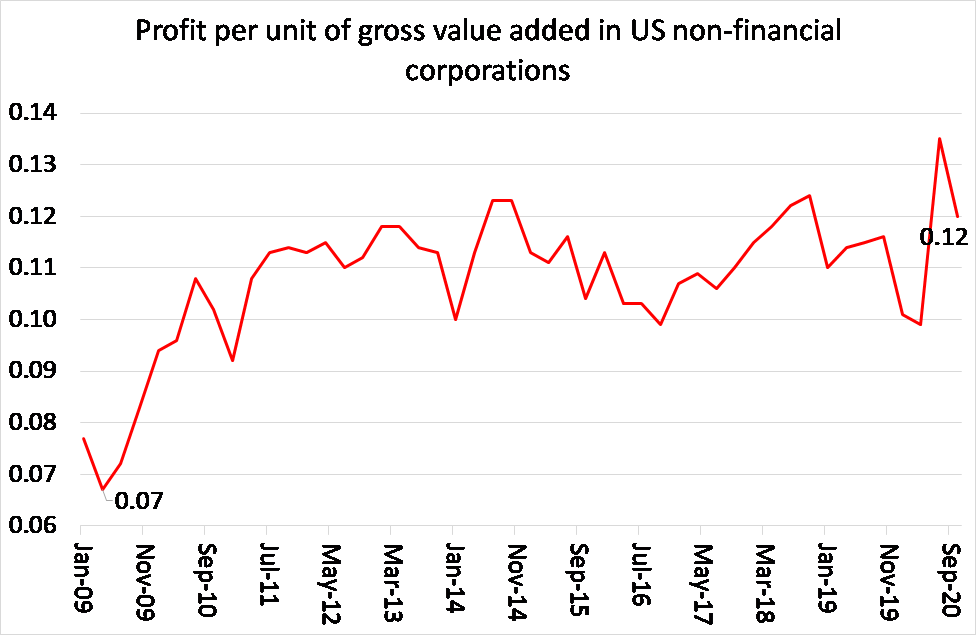

Y no hay inflación que impulse los salarios. De hecho, durante los últimos 20 años hasta el año del COVID, los salarios semanales reales aumentaron solo un 0,4% anual en promedio, menos incluso que el crecimiento promedio anual del PIB real de alrededor de 2% +. Es la proporción del crecimiento del PIB que se destina a las ganancias que aumentó (como argumentó Marx en 1865).

Si va a haber algún ‘aumento de costos’ este año, vendrá de las empresas que suben los precios a medida que aumentan los costos de las materias primas, los productos básicos y otros insumos, en parte debido a la interrupción de la ‘cadena de suministro’ de COVID. El FT informa que “los aumentos de precios han surgido como un tema dominante en la temporada de ganancias trimestrales que comenzó en los EE.UU. este mes. Los ejecutivos de Coca-Cola, Chipotle y el fabricante de electrodomésticos Whirlpool, así como los gigantes de las marcas domésticas Procter & Gamble y Kimberly-Clark, dijeron a los analistas en llamadas de ganancias la semana pasada que se estaban preparando para subir los precios para compensar los crecientes costos de los insumos, particularmente de las materias primas.»

Para comprender realmente qué causa la inflación y si regresará después de COVID, debemos volver a la teoría del valor de Marx. La demanda de bienes y servicios en una economía capitalista depende del nuevo valor creado por el trabajo y apropiado por el capital. El capital se apropia de la plusvalía de la explotación de la fuerza de trabajo y compra bienes de capital con esa plusvalía. El trabajo obtiene salarios y compra necesidades con esos salarios. Por lo tanto, son los salarios MÁS los beneficios los que determinan la demanda (inversión y consumo).

Volviendo a la fórmula monetarista MV = PT. Si MV permanece sin cambios como lo fue en general durante la recesión de COVID, entonces cualquier cambio en P (precios) dependerá de cualquier cambio en T (el nuevo valor de los bienes y servicios producidos).

A largo plazo, el crecimiento de T tiende a desacelerarse. ¿Por qué? Debido a que T se basa en la producción capitalista con fines de lucro y dado que los capitalistas tienden a intentar obtener ganancias a través de la mecanización y el reemplazo del trabajo, hay una disminución relativa en el nuevo valor producido (porque solo el trabajo puede crear valor, no las máquinas). Si el crecimiento de T se desacelera, entonces hay una tendencia a que la inflación de precios se desacelere. Y eso está probado empíricamente. A medida que la tasa de beneficio comenzó a caer en la mayoría de las principales economías después de finales de la década de 1990 y el crecimiento del nuevo valor se redujo, particularmente en la última década, los aumentos de precios han disminuido.

Ahora los trabajadores no quieren inflación, ya que afecta los niveles de vida reales. Pero al capital le gusta algo de inflación, ya que los aumentos de precios permiten a las empresas expandir la producción y aumentar las ganancias a expensas de los salarios. Por lo tanto, los bancos centrales y las autoridades monetarias intentan combatir la tendencia a largo plazo de que la inflación de precios disminuya inyectando dinero y crédito (más M). La oferta monetaria actúa como una contratendencia para desacelerar la creación de valor. Por tanto, la tasa de inflación (P) depende tanto de M como de T. Por supuesto, en la práctica, la Fed y otros bancos centrales no pueden «gestionar» la inflación, ya que depende de lo que esté sucediendo en la producción capitalista. De hecho, durante los últimos 20 años, los bancos centrales no han logrado su tasa de inflación objetivo de alrededor del 2% anual con zigzags monetarios en las tasas de interés y los controles monetarios.

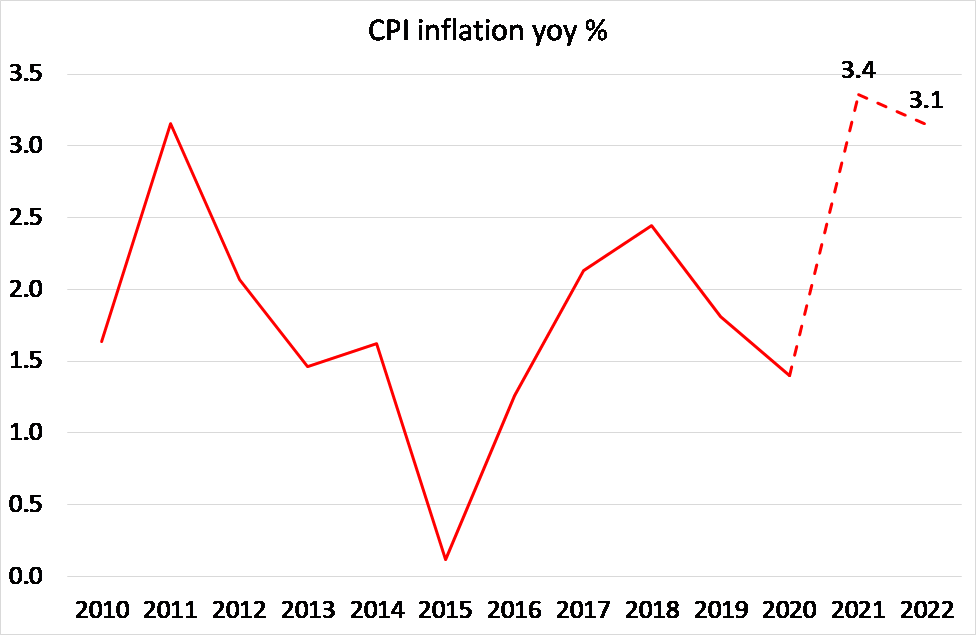

Un modelo marxista de inflación, que he descrito antes en una publicación anterior, sugiere que es el movimiento de las ganancias y la demanda de inversión junto con el crecimiento de la oferta monetaria lo que impulsará la inflación de precios este año y el próximo. Entonces, asumiendo fuertes aumentos en las ganancias y las continuas inyecciones de oferta monetaria (si a un ritmo más lento), este modelo pronostica que la inflación al consumidor estadounidense superará el 3% este año y el próximo.

A corto plazo, la inflación de bienes y servicios podría aumentar de todos modos debido a los ‘efectos de base’ (interrupciones estadísticas), la interrupción de la ‘cadena de suministro’ por COVID o la llamada ‘demanda reprimida’. Pero estos factores probablemente sean transitorios, como argumenta el presidente de la Fed, Jay Powell. Pero si la inflación supera la tasa objetivo anual del 2% de la Fed durante algún tiempo, eso podría conducir a un aumento significativo en los rendimientos (tasas de interés) de los bonos, que no están bajo el control de la Fed. La secretaria del Tesoro de Estados Unidos, Janet Yellen, exjefa de la Fed, insinuó que si la inflación aumentaba más de lo esperado, la Fed actuaría para controlarla a través de una política monetaria «más estricta» que también elevaría los rendimientos.

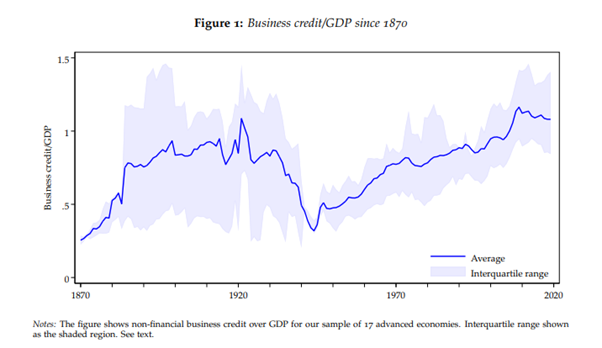

Esto aumenta las probabilidades de que las partes más débiles del sector empresarial de las principales economías se enfrenten a dificultades y provoquen una crisis de deuda. Recuerde: la deuda empresarial en relación con la producción está en su nivel más alto en las principales economías.

En su reciente Informe de Estabilidad Financiera, la Reserva Federal de Estados Unidos advirtió que las medidas existentes de apalancamiento de los fondos de cobertura «pueden no estar captando riesgos importantes», señalando el colapso de Archegos Capital como un ejemplo de vulnerabilidades ocultas en el sistema financiero global. La Fed descubrió que algunas valoraciones de activos son «elevadas en relación con las normas históricas» y «pueden ser vulnerables a caídas significativas en caso de que caiga el apetito por el riesgo». En otras palabras, es posible un colapso del mercado de acciones y bonos.

Pedir prestado dinero barato acumulado por los bancos para especular en los mercados financieros se denomina «deuda de margen». Según la Autoridad Reguladora de la Industria Financiera de EE.UU., la deuda de margen alcanzó los $ 822 mil millones a fines de marzo, justo después de que Archegos fallara. Eso fue casi el doble del nivel de $ 479 mil millones de marzo de 2020, cuando comenzaron los cierres pandémicos y la Fed inyectó crédito. Y es mucho más que el pico de alrededor de $ 400 mil millones que alcanzó la deuda de margen en 2007, justo antes de la crisis financiera.

Entonces, cualquier retorno significativo de la inflación en bienes y servicios puede derribar el castillo de naipes que es el sector financiero. Lo que sucede en los sectores productivos de la economía capitalista sigue siendo decisivo.

Por Michael Roberts

Publicado originalmente el 9 de mayo de 2021 en thenextrecession.wordpress.com