En mi última columna hablé de la ingeniería financiera reciente y las estafas que son tradicionales a la acumulación y especulación en lo que Marx llamó capital ficticio, es decir, activos financieros como bonos, acciones, propiedades, crédito y los llamados derivados de estos.

https://thenextrecession.wordpress.com/2021/04/03/financial-fictions-the-old-ones/

El capital financiero es siempre ingenioso para inventar nuevas formas de especulación y estafas. En el pasado hemos tenido el boom de las punto.com cuando los precios de las acciones de muchas empresas emergentes de Internet se dispararon hacia arriba, solo para colapsar cuando las ganancias de estas empresas no se materializaron y el costo de pedir prestado para especular aumentó. Eso fue en 2000 y le siguió de una leve recesión en 2001.

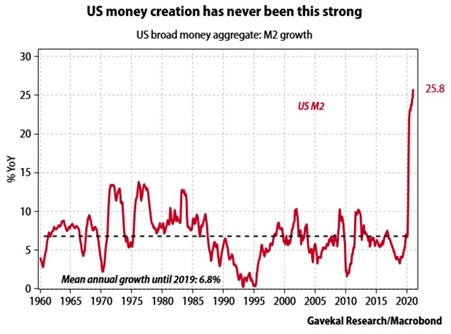

Luego tuvimos el enorme auge crediticio en los precios de la vivienda, las hipotecas y los paquetes hipotecarios titulizados y sus derivados que impulsaron un enorme boom inmobiliario y bursátil que colapsó en la crisis financiera mundial de 2008 y la posterior Gran Recesión. A esto le siguió una inyección masiva de dinero del banco central con tasas de interés menores a cero y una «relajación cuantitativa» que condujo a un aumento adicional en los mercados de acciones y bonos hasta máximos históricos. La caída de Covid solo llevó a los bancos centrales a duplicar la ‘flexibilización cuantitativa’ para mantener los precios de los activos financieros en aumento, mientras que la ‘economía real’ basada en la rentabilidad y la inversión en activos productivos se estancó.

En este mundo del siglo XXI de los préstamos de dinero fácil, ha habido una serie de nuevas ficciones en el mundo del casino de la especulación financiera.

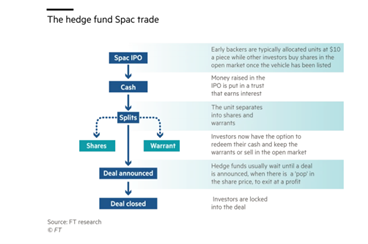

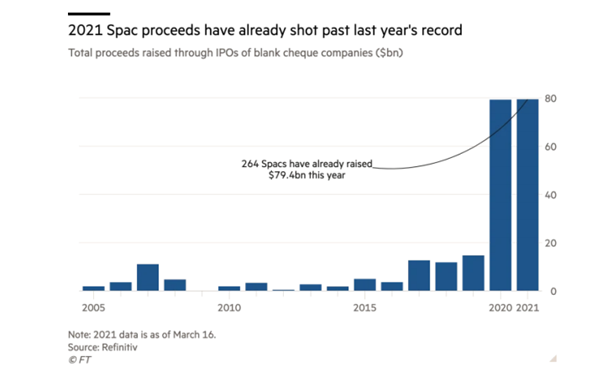

En primer lugar, están los SPACS, vehículos de adquisición para fines especiales. Estas son las llamadas compañías de “cheques en blanco”. Los bancos y otros fondos de cobertura invierten en un SPAC, que no posee nada, pero promete a los inversores que el SPAC comprará una empresa privada y luego la llevará al mercado de valores en lo que se denomina Oferta Pública Inicial (venta de acciones al público). Si la oferta pública inicial genera un precio más alto que la inversión en el SPAC, todos obtienen ganancias.

Los SPAC se han apoderado de Wall Street y se han convertido en una de las inversiones favoritas entre los administradores de fondos de cobertura. Como explicó un SPAC, tenemos una “estructura inherentemente favorable a los inversores” con pocas desventajas. En Estados Unidos, que representa la mayor parte de la actividad de SPAC, 235 vehículos han recaudado 72.000 millones de dólares en lo que va de año, según Refinitiv. Pero, ¿hay un «pequeño inconveniente»? Supuestamente hay poco riesgo de perder la inversión original porque el efectivo se deposita en un fideicomiso que invierte en bonos del Tesoro de Estados Unidos y los accionistas pueden solicitar la devolución de su dinero en cualquier momento. Pero existe la posibilidad de que los altos rendimientos provengan de una peculiaridad única en el SPAC, que se divide en acciones y ‘warrants‘ (opciones para comprar acciones) poco después de que la estructura comience a cotizar. Y aquí existe un riesgo sustancial de que las cosas salgan mal.

Una garantía, que por lo general vale solo una fracción de una acción, actúa como un endulzante para los primeros patrocinadores, quienes pueden canjear su inversión mientras mantienen la garantía. Cuando SPAC encuentra una empresa para adquirir, los warrants se convierten en participaciones relativamente económicas en la nueva empresa. Pero aquellos que no aceptaron warrants sino que optaron por una participación en la empresa fusionada (principalmente pequeños inversores), corren el riesgo de un trato potencialmente malo y una dilución significativa en comparación con los warrants gratuitos entregados a los primeros patrocinadores.

Y muy a menudo es un mal negocio. Mientras que los fondos de cobertura compran los ‘warrants’ a una fracción del precio de las acciones de SPAC y se retiran antes de que se complete la adquisición de SPAC, los pequeños inversores ‘minoristas’ permanecen en el acuerdo completo y descubren que el precio de la oferta pública inicial de adquisición cae muy rápidamente, dejándolos con pérdidas significativas. El resultado es que los pequeños inversores proporcionan el dinero para que lo tomen los ricos. Sin embargo, mientras el dinero es barato y el mercado de valores está en auge, en lo inmediato los pequeños inversores seguirán esperando ganar dinero.

Luego están los NFT, o ‘tokens no fungibles’. ¿Qué diablos son estos, podrías decir? Las NFT son activos financieros digitales almacenados en blockchains (códigos digitales). Puede convertir cualquier cosa en un NFT para intentar venderlo. Christies ya ha subastado una obra de arte NFT (codificada digitalmente) por 70 millones de dólares. Una película nominada al Oscar se ha lanzado como NFT (código digital) y así sucesivamente. Pero lo que se vende es solo una representación única, en cadena de bloques (codificada digitalmente) de la obra de arte, no la cosa real en sí. Es el derivado final: un código digital derivado de un objeto o incluso de una persona, pero sin derechos de propiedad. ¿Entonces cuál es el punto? Ninguno en realidad, es solo una moda y el comprador del NFT espera que pueda venderse a otro idiota para obtener ganancias.

Un aspecto negativo particular de la locura de NFT es que la codificación de una obra de arte o una idea en una cadena de bloques implica cálculos complejos que consumen mucha energía. En seis meses, un solo NFT de un artista criptográfico consumió electricidad equivalente al consumo de energía promedio de un ciudadano de la UE durante 77 años. Esto, naturalmente, da como resultado una huella de carbono significativa.

Y este es un problema que se aplica a la tecnología blockchain de manera más general. Por ejemplo, la criptomoneda original Bitcoin (BTC) tiene un consumo de energía anual estimado en el rango equivalente a aproximadamente el 0,45 por ciento de la producción total de electricidad del mundo.

Y eso me lleva a la saga de las criptomonedas como bitcoin. Escribí sobre blockchains y la locura de las criptomonedas hace más de tres años. Argumenté entonces que Bitcoin tiene como objetivo reducir los costos de transacción en los pagos por Internet y eliminar por completo la necesidad de intermediarios financieros, es decir, bancos. Pero dudaba que tales monedas digitales pudieran reemplazar las monedas fiduciarias existentes y ser ampliamente utilizadas en las transacciones diarias.

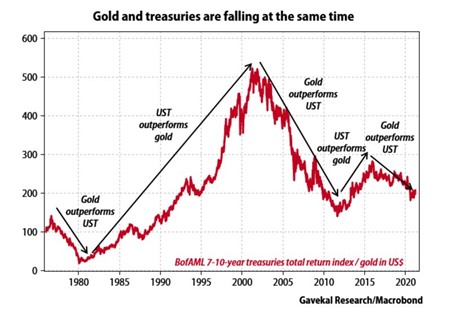

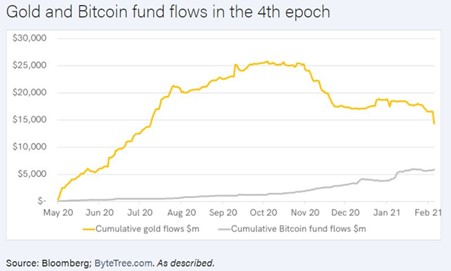

Desde entonces, el precio de bitcoin en monedas fiduciarias como el dólar ha fluctuado violentamente, pero más recientemente se ha disparado a alturas estratosféricas a medida que el dinero barato y la baja inflación han reducido el valor de la principal reserva y depósito de moneda, el dólar estadounidense. Mientras que el oro solía ser la reserva alternativa de valor al dólar, ahora parece que las criptomonedas como Bitcoin se están convirtiendo en el activo monetario especulativo. ¿Por qué? Bueno, la mayor parte del oro se encuentra en las bóvedas de los bancos centrales, por lo que el precio está sujeto no solo al suministro de las minas de oro, sino también a las decisiones políticas de los bancos controlados por el gobierno. En cambio, Bitcoin tiene una cantidad claramente definida de suministro digital y, a través de blockchains, se puede extraer y realizar transacciones sin controles gubernamentales.

En el mundo de fantasía actual de la inversión financiera en casinos, Bitcoin y otras criptomonedas parecen más atractivas para los especuladores de divisas que incluso el oro. Y así continúa el auge de las criptomonedas. Por ejemplo, Coinbase Global Inc, el mayor intercambiador de criptomonedas de EE. UU., ahora tiene un valor de alrededor de $ 68 mil millones, en comparación con solo $ 8 mil millones en octubre de 2018. La compañía ahora tiene más de 43 millones de usuarios en más de 100 países.

Pero las criptomonedas no están más cerca de lograr la aceptación como medio de intercambio. El valor de Bitcoin no está respaldado por garantías gubernamentales, por definición. Está respaldado solo por el ‘código’ y el consenso que existe entre sus ‘mineros’ y titulares clave. Al igual que con las monedas fiduciarias, donde no existe un producto físico que tenga un valor intrínseco en el tiempo de trabajo para producirlo, la moneda criptográfica depende de la confianza de los usuarios. Y, de hecho, esa confianza en las criptomonedas varía con su precio en relación con la moneda fiduciaria, el dólar. Su precio se mide en dólares o en lo que se llama una ‘moneda estable’ ligada al dólar.

De hecho, mientras que la criptolocura se ha disparado, el dólar estadounidense se ha afianzado cada vez más firmemente como la principal moneda de liquidación del mundo (67% de todos los asentamientos, seguido del euro, el yen y el yuan).

Bitcoin no está más cerca de la aceptación universal que cuando comenzó. Entonces, si bien las criptomonedas se han convertido cada vez más en parte de las finanzas digitales especulativas, todavía no creo que reemplazarán a las monedas fiduciarias, donde el suministro está controlado por los bancos centrales y los gobiernos como el principal medio de intercambio. Permanecerán en la microperiferia del espectro de las monedas digitales, tal como lo ha hecho el esperanto como lengua mundial universal contra el poder imperial del inglés, el español y el chino.

Además, ya existen rivales de las criptomonedas que cuentan con el respaldo de los gobiernos: las monedas digitales del banco central (CBDC). Las CBDC se han debatido durante años como una alternativa al efectivo, ya que muchas economías han sido testigos de una caída en el uso del dinero físico en las transacciones. El efectivo representó solo el 20% de los pagos en China, la segunda economía más grande del mundo en 2018, según una investigación publicada por el Bundesbank en 2019. Esta semana, China se convirtió en la primera economía importante en crear una versión digital basada en blockchain de su moneda, el ciber yuan, para ser utilizado en transacciones. El banco central de Suecia, el Riksbank, reveló esta semana que su proyecto piloto actual tardará al menos un año más en estar listo para la e-krona.

Estados Unidos es más reacio porque las finanzas estadounidenses tienen al dólar como la principal moneda del mundo. Esta semana, el presidente de la Reserva Federal, Jerome Powell, dijo que «no hay prisa por desarrollar una moneda digital del banco central». Habiendo destruido las criptomonedas como «altamente volátiles y, por lo tanto, no son reservas de valor realmente útiles y no están respaldadas por nada», Powell continuó: «Es más un activo especulativo que es esencialmente un sustituto del oro en lugar del dólar». Aun así, la Fed de Boston se asoció el año pasado con el Instituto de Tecnología de Massachusetts en un estudio de varios años sobre el desarrollo de una moneda digital del banco central. Pero se espera que el trabajo demore de dos a tres años.

En teoría, estas CBDC brindan una forma fluida y confiable de realizar transacciones digitales de manera más o menos instantánea y, como están respaldadas por el gobierno, las hacen atractivas en comparación con el oro, las monedas fiduciarias y las criptomonedas. Pero también reducen la libertad de las personas para controlar su propio ‘efectivo’ y abren las puertas de las actividades financieras personales a los gobiernos, supuestamente reduciendo la corrupción, pero también poniendo los medios de vida de las personas aún más en manos de los gobiernos.

En los últimos 20 años, las ficciones financieras se han digitalizado cada vez más. Las transacciones financieras de alta frecuencia han sido reemplazadas por la codificación digital. Pero estos desarrollos tecnológicos se han utilizado principalmente para aumentar la especulación en el casino financiero, dejando atrás a los reguladores. Cuando los mercados financieros se derrumben, lo que eventualmente sucederá, el daño digital quedará expuesto.

https://thenextrecession.wordpress.com/2017/09/17/blockchains-and-the-crypto-craze/

Por Michael Roberts

Publicado originalmente el 9 de abril de 2021 en thenextrecession.wordpress.com