Primera parte: El dilema de la corriente principal

La conferencia anual de la Asociación Económica Estadounidense (ASSA 2021) fue inusual este año, por razones obvias. En lugar de que 13.000 economistas académicos y profesionales acudieran a una ciudad estadounidense para presentar y discutir cientos de artículos enviados durante unos días, debido a la pandemia de COVID-19, ASSA 2021 fue virtual. A pesar de eso, se presentaron una gran cantidad de artículos, junto con sesiones plenarias sobre lo mejor y lo bueno de la economía y la política económica convencionales.

Cada año, hay un tema que tiende a dominar entre las presentaciones convencionales. En años anteriores esa ha sido la economía del aumento de la desigualdad y el año pasado fue la economía del cambio climático. No es de extrañar que este año haya sido el impacto económico del COVID-19 y las políticas para hacer frente a la caída de la pandemia.

Hubo dos grandes paneles de presentación sobre el impacto económico. El primero fue sobre lo que le estaba sucediendo a la economía estadounidense y hacia dónde se dirigía. El ex gobernador del banco central de la India, Raghuram Rajan, ahora de regreso en su base neoclásica en la Universidad de Chicago, planteó el riesgo de que el aumento de la deuda corporativa se convierta en «problemas corporativos». Calculó que el actual apoyo monetario y fiscal ofrecido a las pequeñas y grandes corporaciones «tendrá que terminar eventualmente» y «en ese momento, emergerá el verdadero alcance de la angustia». Rajan calculó que era hora de un «apoyo específico» para reducir la acumulación de deuda y así evitar futuras deudas incobrables en el sistema bancario, una política de los banqueros como la recientemente defendida por el llamado Grupo de los Treinta banqueros.

Carmen Reinhart, recientemente nombrada economista en jefe del Banco Mundial y autora conjunta con Kenneth Rogoff del enorme (y controvertido) libro sobre la historia de la deuda pública, también se hizo eco de la preocupación de Rajan por el aumento de la deuda, no solo entre las empresas de EE.UU, pero particularmente en las llamadas economías emergentes. Durante la Gran Recesión, el dólar estadounidense se apreció fuertemente frente a otras monedas, ya que se lo consideró un «refugio seguro» para el efectivo y los activos. Pero en esta recesión pandémica de COVID-19, el dólar se ha depreciado significativamente porque parece que los inversores temen que el gasto fiscal estadounidense sea demasiado grande mientras que las tasas de interés del dólar se han desplomado. Pero, ¿Qué sucede con la capacidad de las economías emergentes para pagar el servicio de su deuda en dólares si el dólar comienza a subir de nuevo?

Lawrence Summers, el gurú del estancamiento secular, reconoció que la recesión pandémica solo ha aumentado la duración del estancamiento en las economías avanzadas. Las tasas de interés habían caído a territorio negativo y el estímulo fiscal se había elevado a nuevas alturas. Pero eso no acabaría con el estancamiento a menos que “se adopten políticas estructurales”. No detalló cuáles eran, sino que argumentó en contra del gasto fiscal no focalizado como el cheque propuesto de US$ 2.000 por persona para todos los estadounidenses, que consideró simplemente como una adición a los ingresos de aquellos que realmente habían aumentado sus ingresos durante el COVID. Summers ha sido atacado desde la izquierda por rechazar el pago de 2.000 dólares. Pero lo que muestra es que la corriente principal está cada vez más preocupada de que el estímulo fiscal y monetario esté creando niveles de deuda descontrolados (a pesar de los bajos costos de interés) que tendrán que ser controlados en algún momento, y también que la generosidad de la Reserva Federal ha terminado principalmente en impulsar el mercado de valores y a los más acomodados.

El economista de izquierda liberal y premio Nobel, Joseph Stiglitz, pidió un reajuste de la economía estadounidense cuando termine la pandemia. Querría revertir los recortes de impuestos a las corporaciones y a quienes tienen mejor situación implementados por Trump; incrementar las regulaciones ambientales; romper el poder de los monopolios tecnológicos y realizar inversiones públicas productivas. ¿Cuál es la probabilidad de que ocurra algo de esto bajo la administración de Biden durante los próximos cuatro años?

En contraste, el ortodoxo de derecha John Taylor de la Universidad de Stanford quería que la Fed detuviera sus compras de bonos COVID de emergencia y otras facilidades crediticias lo antes posible, y que la nueva administración de Biden fuera cautelosa con un mayor gasto público. Como se puede ver, para Taylor, el sistema de mercado fue innovador y funciona. Durante COVID, los negocios y las compras en Internet se dispararon y este era el camino a seguir, reemplazando las viejas formas por las nuevas. Pero eso no necesita más regulación, sino menos regulación para empresas como Uber o Amazon.

Quizás el artículo más interesante de esta sesión fue el de Janice Eberly de la NorthWestern University, quien demostró que durante la caída de COVID, las empresas habían ahorrado enormes cantidades de gastos de capital en oficinas, viajes y otros equipos físicos, ya que el personal trabajaba desde casa (a su cargo). ). Esto brindó una oportunidad para que las empresas impulsaran la productividad de la fuerza laboral sin gastos de capital adicionales y menos mano de obra: ¿una salida para el capitalismo después de la pandemia?

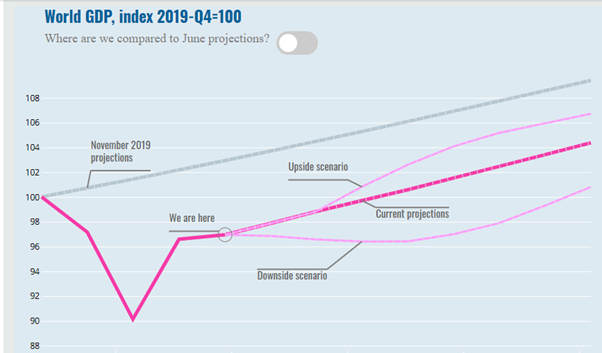

La segunda gran sesión fue sobre la economía mundial. Se mire como se mire, los panelistas coincidieron en que la caída del COVID-19 fue la peor en la historia del capitalismo. Pero lo que es peor, las economías podrían tardar algún tiempo en volver a sus niveles anteriores a la pandemia, si es que lo hacen alguna vez. Según las proyecciones actuales, la OCDE reconoce que eso no sucederá hasta 2022 e incluso entonces, el PIB mundial estará detrás de la trayectoria prepandémica.

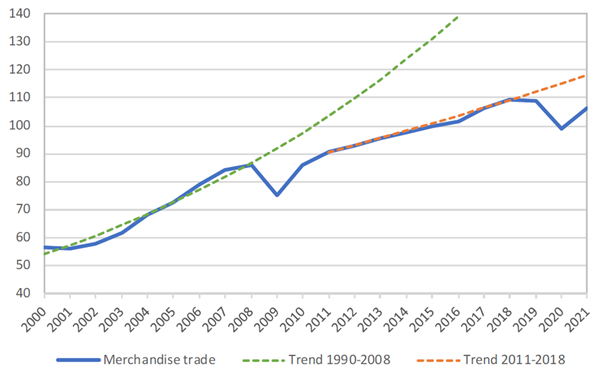

El impacto en el comercio mundial ha sido aún más perjudicial. Según la Organización Mundial del Comercio, el crecimiento del comercio mundial nunca volverá a su trayectoria anterior.

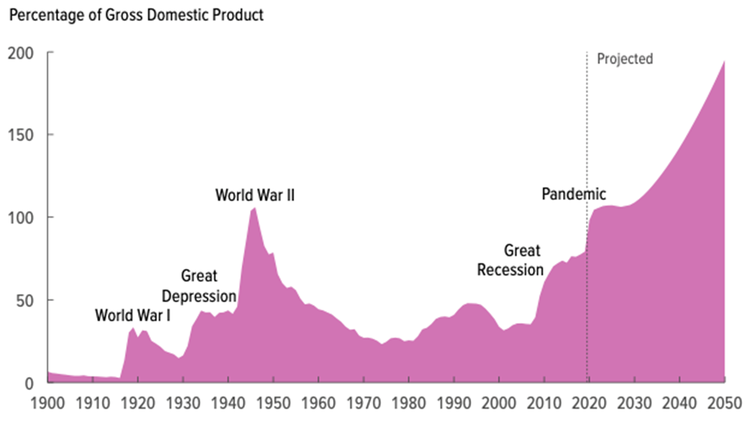

Y como se argumentó en la sesión económica estadounidense, los niveles de deuda global se encuentran en niveles récord.

Dale Jorgenson, de la Universidad de Harvard, es un experto en el crecimiento de la productividad global y sus componentes. En su presentación, estimó que se retomarían los diferenciales de crecimiento de la producción y la producción por trabajador entre las economías del G7 y las ‘economías emergentes’ de China e India. «El crecimiento en las economías avanzadas se recuperará de la crisis financiera y económica de la última década, pero se restablecerá una tendencia a largo plazo hacia un crecimiento económico más lento». Curiosamente, argumentó que la opinión de consenso de que el crecimiento económico de China se desacelerará porque su población en edad laboral está disminuyendo puede no ser la correcta, si China puede mejorar la calidad de su fuerza laboral a través de la educación y extender la edad laboral. Eso podría generar una tasa de crecimiento anual más cercana al 6% que el 4-5% pronosticado por muchos.

Kenneth Rogoff, la otra mitad del equipo de historia de la deuda de Rogoff-Reinhart, presentó nuevamente su opinión actual de que el nivel de deuda global está cerca de un punto de inflexión. Sí, las tasas de interés son muy bajas, lo que hace que el servicio de la deuda sea sostenible. Pero el crecimiento económico también es bajo y si los costos de interés (r) comienzan a exceder el crecimiento (g), entonces podría sobrevenir una crisis de deuda. Entonces, el problema de la sostenibilidad fiscal no ha desaparecido, como muchos argumentan. Por supuesto, Rogoff solo habla de la deuda del sector público (gráfico), cuando el problema de la deuda corporativa récord es mucho más preocupante para la sostenibilidad del crecimiento económico futuro en las economías capitalistas.

La respuesta de Joseph Stiglitz a la crisis de la deuda mundial posterior a la pandemia fue cancelar las deudas de los países más pobres. Esto debe hacerse «creando un marco internacional que lo facilite de manera ordenada». ¿Qué posibilidades hay de que esto sea acordado e implementado por el FMI y el Banco Mundial, y mucho menos por todos los acreedores privados como los bancos y los fondos de cobertura?

Mi impresión general de estos paneles es que la corriente principal es bastante pesimista sobre una recuperación económica suficiente de la pandemia, tanto en los Estados Unidos como a nivel mundial. Pero lo grande y lo bueno se debate entre el requisito obvio de mantener el estímulo monetario y fiscal para evitar un colapso de la economía mundial y los activos financieros; y la inminente necesidad de poner fin a ese estímulo para evitar niveles de deuda insostenibles y una nueva crisis financiera. Es un dilema para la economía capitalista.

Ese dilema también llevó a algunos artículos de economistas convencionales a buscar formas de pronosticar futuras caídas financieras. Un artículo nos recordó que durante la profundidad de la Gran Recesión, la Reina de Inglaterra visitó la London School of Economics. Cuando se le mostraron gráficos que enfatizaban la escala de los desequilibrios en el sistema financiero, hizo una pregunta simple: «¿Por qué nadie se dio cuenta?» Pasaron varios meses antes de que recibiera una respuesta oficial de los economistas. Acusaron la falta de previsión de la crisis a la “psicología de la negación”. Hubo una «falla en prever el momento, el alcance y la gravedad de la crisis y evitarla». Las causas de la Gran Recesión. Ahora, en este artículo, los autores intentan lidiar con esta falta de previsión con el aprendizaje automático. Utilizando estas técnicas modernas, calculan que ahora pueden predecir crisis financieras sistémicas con 12 trimestres de antelación. En Answering The Queen_Machine Learning An_preview Van más allá al sugerir que el trabajo empírico puede ofrecer ‘pistas preciosas’ sobre por qué hay crisis financieras regulares y recurrentes en las economías modernas, aunque no pude ver cuáles eran.

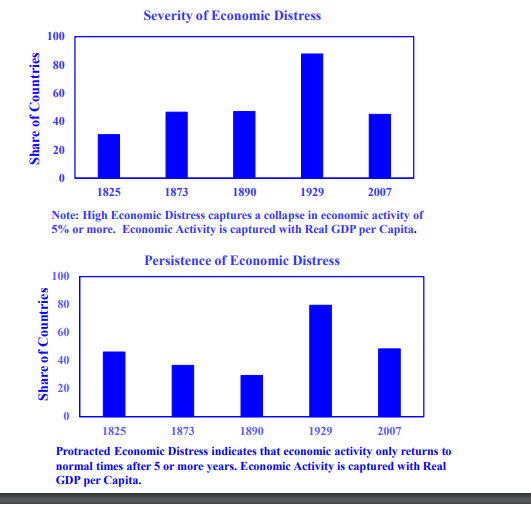

En otro artículo, los autores analizaron cinco grandes crisis financieras durante los últimos 200 años del capitalismo para ver qué políticas fueron más efectivas para recuperarse de las crisis: Two Hundred Years Of Rare Disasters_Fin_powerpoint. Descubrieron que las crisis tenían “efectos persistentes tanto en los mercados financieros como en la actividad económica”. ¡Sorpresa! Sin embargo, también encontraron que desde el fin del patrón dólar-oro «las caídas en la actividad económica luego de una crisis en el centro financiero continúan siendo bastante prolongadas, los efectos en los mercados financieros son mucho menos persistentes». En otras palabras, las inyecciones monetarias de los bancos centrales con monedas fiduciarias flotantes pueden preservar el valor de los activos financieros pero no ayudar a los activos productivos. Tal como lo hemos visto durante la recesión de COVID.

La otra preocupación sobre el impacto de COVID para la corriente principal fue el posible colapso del comercio y las ‘cadenas de valor globales’. Un documento encontró claramente que las guerras comerciales internacionales y la reducción de la distribución óptima de proveedores internacionales por razones políticas era perjudicial. Cutting Global Value Chains To Safeguard_preview (1) Reduciría el PIB de EE.UU. en un 1,6% «pero apenas cambiaría la exposición de EE.UU. a un shock extranjero» .

El impacto de COVID-19 no fue el único problema que concentró las mentes de la corriente principal. No se ignoró la economía del cambio climático. Sin embargo, otro documento mostró que las soluciones del mercado de la economía dominante al calentamiento global estaban fallando. El precio del carbono no estaba funcionando. Quizás es hora de eliminar gradualmente la propia economía dominante. Un artículo planteó la posibilidad de que la inteligencia artificial pueda reemplazar pronto a los economistas y hacer todos los cálculos que los humanos hacen ahora: Will Artificial Intelligence Replace Com_powerpoint

Segunda parte: Las respuestas radicales

En la conferencia anual de la Asociación Estadounidense de Economía (ASSA), hay sesiones organizadas por la Unión para la Economía Política Radical (URPE) para que economistas marxistas y otros economistas heterodoxos presenten trabajos.

En la ASSA 2021 de este año, muchas de las sesiones de URPE se centraron en el impacto económico de COVID-19 y el cambio climático, al igual que las sesiones principales, pero, por supuesto, desde una perspectiva diferente. Pero antes de mirar esas sesiones, permítanme comenzar con la conferencia anual de David Gordon presentada por un economista radical diferente cada año.

Este año fue Michael Hudson quien dio la conferencia. Hudson es un economista radical de larga data con una amplia reputación. Se considera un economista clásico. El tema de la conferencia fue ¿El capitalismo financiero ha destruido el capitalismo industrial? Hudson argumentó que el capitalismo comenzó como una fuerza progresiva en el desarrollo de las fuerzas productivas porque era capitalismo industrial. Pero desde la década de 1980, el «capitalismo financiero» había reemplazado al capitalismo industrial. Y esto fue realmente un regreso al feudalismo, donde el excedente en una economía era extraído por terratenientes (renta) y financieros (intereses y ganancias de capital), no mediante la explotación de la fuerza de trabajo (ganancias).

El feudalismo había sido originalmente criticado por los grandes economistas clásicos como Adam Smith y David Ricardo, quienes consideraban que los terratenientes y los financieros frenaban la productividad del trabajo al reducir el excedente que llegaba a los capitalistas industriales. Hudson argumentó que Marx también apoyó el capitalismo industrial como progresista, siendo él «el último de los grandes economistas clásicos».

Hudson argumentó que Marx tenía la visión de que el capitalismo eventualmente creará las condiciones objetivas para una transición al socialismo. En cambio, en los últimos 50 años el capital financiero ha bloqueado esa visión con una forma de ‘neofeudalismo’ representada por monopolios que extraen ‘rentas’ y banqueros que extraen intereses y ganancias de capital. Y ahora el principal enemigo de los trabajadores no eran los propietarios capitalistas de las empresas industriales, sino los capitalistas rentistas que nos explotan a través de hipotecas, tasas de préstamos, alquileres de viviendas, etc. Y ahora era la deuda creciente la causa de las crisis capitalistas y no la tasa descendente de lucro del capital productivo. Aquí era donde David Harvey y Hyman Minsky nos habían llevado más allá de Marx.

Estoy en desacuerdo. Esta tesis clásica de la financiarización de Hudson tiene muchos agujeros, en mi opinión. Primero, el capitalismo moderno difícilmente puede describirse como ‘neofeudalismo’ porque el feudalismo nunca fue un modo de producción basado en rentas monopólicas o usura. Bajo el feudalismo, el excedente creado por los siervos y los campesinos fue apropiado por la aristocracia terrateniente directamente del producto de la tierra. La actividad comercial y financiera era un complemento, no la actividad dominante del feudalismo.

Sí, los economistas clásicos se opusieron a los terratenientes y monopolios y apoyaron el capitalismo industrial, pero el objetivo de la crítica marxista era revelar la nueva forma de explotación bajo el modo de producción capitalista, a saber, la explotación de la fuerza de trabajo con fines de lucro por parte de los capitalistas (capitalistas industriales). De hecho, El capital de Marx tiene un subtítulo: Una crítica de la economía política ; y allá por 1842, Engels escribió un artículo titulado Un esbozo de una crítica de la economía política. Ambos atacaron la posición de la economía política clásica porque respaldaba los mercados y la explotación de los trabajadores con fines de lucro en la industria.

En ningún momento Marx o Engels sugirieron que el «capitalismo industrial» pudiera avanzar sin problemas hacia el socialismo sin antes poner fin a la contradicción entre trabajo y capital mediante la lucha de clases. La idea de una progresión sin fisuras al socialismo fue la de revisionistas posteriores como Eduard Bernstein. Sin embargo, Hudson parecía sugerir que los avances que los trabajadores lograron en los servicios públicos, los salarios y el bienestar en la «edad de oro» después de la Segunda Guerra Mundial fueron posibles porque redundaron en interés de los capitalistas industriales «progresistas». ¡Dile eso a los trabajadores que tuvieron que luchar duro por estos logros! Estas ganancias sólo fueron posibles porque los capitalistas industriales se vieron obligados a cederlas mediante la acción laboral; y pudieron hacerlo sólo porque la rentabilidad del capital era relativamente alta. Pero cuando la rentabilidad comenzó a caer en la década de 1970, marcando el comienzo de la era del «neoliberalismo», fue cuando hubo una reversión de esas ganancias y un aumento relativo del capital financiero.

De hecho, la idea de que podemos dividir el capitalismo en capitalismo industrial progresivo y capitalismo financiero monopolista reaccionario no solo no es la visión marxista, sino que también es empíricamente inválida. Existe una integración muy alta entre las funciones financieras e industriales en las empresas capitalistas modernas; no están separadas. Y lo que es más importante, la función de creación de plusvalía industrial sigue siendo la sección más grande de capital según se mida.

Josh Mason de John Jay College fue el comentarista de la conferencia de Hudson y expuso algunos puntos reveladores. Cuestionó la afirmación de Hudson de que los capitalistas industriales apoyaban mejores servicios públicos porque elevaban la calidad de la fuerza laboral. Mason argumentó que el principal objetivo de los capitalistas industriales es siempre reducir los costos salariales y, para ellos, los servicios públicos son un costo, no un ahorro. En el período neoliberal, la industria apoyó la austeridad, aplastó a los sindicatos y exigió recortes del gasto público tanto como los banqueros. Y los monopolios se encuentran tanto en los sectores industriales como en el financiero. Además, ¿Jeff Bezos es solo un extractor de alquileres? Seguramente Amazon explota a los trabajadores con fines de lucro en su distribución y servicios web como un capitalista industrial, no como un financiero ‘neofeudal’.

Para mí, la tesis de la «financiarización» de Hudson no solo debilita y distorsiona la crítica de Marx al capitalismo al deshacerse de su ley del valor por la teoría de extracción de rentas monopolista poskeynesiana. También es empíricamente incorrecto. Y deja la puerta abierta a una política reformista: que si regulamos o controlamos el sector financiero y los monopolios y volvemos al ‘capitalismo industrial competitivo’ (algo que nunca existió realmente), entonces podemos pasar gradualmente al socialismo.

Pero continuemos aquí también. Hubo algunos artículos importantes sobre China en las sesiones de URPE. Minqi Li de la Universidad de Utah presentó un caso empírico convincente de que China no era un país imperialista en términos marxistas. Li argumentó que, aunque China había desarrollado una relación de explotación con el sur de Asia, África y otros exportadores de materias primas, China seguía transfiriendo una mayor cantidad de plusvalía a los países centrales del sistema mundial capitalista que la que recibe de la periferia. Solo un puñado de países son economías imperialistas rentistas que obtienen superbeneficios de los trabajadores del sur global y China no es uno de ellos.

China tiene un stock neto de inversión financiera de alrededor de US$ 2 billones, pero se trata principalmente de reservas de divisas mantenidas en bonos del tesoro estadounidenses (US$ 3,5 billones). El stock bruto de IED es de 1,7 billones de dólares, pero solo una pequeña parte se invierte en África o América Latina. ¡Es principalmente en paraísos fiscales! Así que el 90% no se ha invertido en superbeneficios imperiales. De hecho, la rentabilidad de la IED de China es menor que la rentabilidad para los extranjeros en la inversión extranjera en China, es decir, los ingresos netos de inversión de China en el exterior son negativos.

Zhonglin Li y David Kotz llegan a una conclusión similar en su artículo: Is China Imperialist_Economy State And_preview (1) China está gobernada por un Partido Comunista que llegó al poder a través de una revolución socialista. China todavía tiene un sector significativo de grandes empresas estatales y el partido y el estado ejercen un control considerable sobre la economía. El papel de China en otras partes del mundo no se ajusta al concepto marxista de imperialismo. China no opera una economía de mercado libre, ya que el PC todavía dirige inversiones y empleo en gran medida.

Li y Kotz argumentaron que la facción pro mercado no ha triunfado en China. De hecho, esta es también la conclusión de otro artículo de Isabelle Weber de la UMA: How China Escaped Shock Therapy_The Mar_preview (2) Consideró que la dirección de ‘más mercado’ era dominante entre los reformadores chinos muy temprano en el proceso de reforma en la década de 1980, pero la cuestión de cómo introducir mecanismos de mercado en la economía dirigida de China seguía siendo muy controvertida y aún no se ha resuelto.

Otros dos académicos chinos brindaron más apoyo empírico a la opinión de que China no es imperialista: Understanding China’s New Dual Circ_preview. Utilizando la base de datos mundial de insumos y productos, Su de la Universidad de Nanking y Liang de la UMA calculan que China transfiere hasta el 10% de su valor agregado a través del comercio a Estados Unidos y otras economías imperialistas. De hecho, existe una relación comercial asimétrica con los EE.UU., de modo que si EE.UU. y China detuvieran por completo y transfirieran su comercio bilateral de mercancías a otros lugares, la economía china perdería 2,5 puntos porcentuales en su tasa de crecimiento y más de diez millones de empleos, mientras que Estados Unidos ganaría 1,3 puntos porcentuales en crecimiento y unos 700 mil puestos de trabajo. Es por eso que el presidente Xi está buscando adoptar una estrategia de «circulación dual» para cambiar más al mercado interno.

Todos estos estudios confirman el trabajo empírico que G Carchedi y yo presentamos por primera vez en la conferencia de Materialismo Histórico en 2019. China no es un país imperialista en la definición marxista. Pero dos preguntas sobre China aún estaban sin respuesta para mí. Todos los colaboradores consideraron que China era un estado capitalista de alguna forma, si no imperialista. En cuyo caso, 1) ¿Cómo se desempeñó esta economía capitalista tan bien sin precedentes durante el período neoliberal cuando las economías imperialistas y otras economías capitalistas periféricas lo hicieron tan mal ?; y 2) si China es capitalista y, sin embargo, tan grande, ¿eventualmente se volverá imperialista? Pero eso es para otro día.

También hubo varios buenos artículos sobre el impacto de COVID y la economía del cambio climático. Ron Baiman, de la Universidad Benedictina, destacó la enorme pérdida de hielo ártico en el período reciente, que ahora se había convertido en un punto de inflexión en su impacto sobre el calentamiento global: In Support Of A Renewable Energy And Mat_powerpoint (1) Detener el aumento de las emisiones no fue suficiente. Necesitamos reducir las existencias de carbono existentes. Si pudiéramos reducir las existencias que ya están en el Ártico, podríamos darle al planeta 17 años más para cambiar las cosas. Fue utópico resolver las crisis buscando por sí solo lograr cero emisiones. Consideró que había soluciones técnicas que podrían reducir los niveles de existencias, incluida la clasificación climática del hielo marino del Ártico y la restauración del clima del ciclo del carbono. «Eso nos llevaría rápidamente a evitar impactos climáticos cada vez más catastróficos». Curiosamente, no mencionó la necesidad de eliminar también la producción de combustibles fósiles.

Robert Williams, del Guilford College, nos dio un capítulo y una versión sobre cómo la pandemia de COVID aumentaría los ya altos niveles de desigualdad de riqueza e ingresos en las principales economías capitalistas. Incluso antes del COVID, las políticas de la Reserva Federal “han prodigado cientos de miles de millones de dólares anuales a los ricos. A pesar de una tasa de desempleo proclamada por muchos por su mínimo de 50 años, estas fuerzas y políticas estructurales han dejado a la gran mayoría de los hogares estadounidenses sin estar preparados para el repentino ataque del coronavirus «.

Chyrs Esseau, Tomar Galaragga y Sherif Khalifa en sus artículos mostraron cómo las epidemias anteriores han afectado la desigualdad de ingresos. Descubrieron que un shock epidémico / pandémico aumentaba la desigualdad de ingresos en 4,6 puntos (coeficiente de Gini). “ Llegamos a la conclusión de que las epidemias y pandemias de principios del siglo XXI contribuyeron al estancamiento, e incluso al empeoramiento, de las tendencias, por lo demás ligeramente decrecientes, de la desigualdad global de ingresos”.

Sergio Camara de la Universidad Autónoma Metropolitana de México proporcionó un marco marxista general para la pandemia de COVID, dividiendo la crisis en sus partes cíclica, estructural y sistémica. Cíclicamente, la economía mundial ya estaba “a punto de caer en una nueva crisis cíclica por los desequilibrios acumulados tras la crisis cíclica 2007-2009”. Estructuralmente, las principales economías capitalistas no estaban equipadas para hacer frente a la pandemia, porque habían agotado los servicios sanitarios, médicos y públicos necesarios para hacer frente. Y sistémicamente, la pandemia había demostrado que el afán de lucro del capitalismo sobre la necesidad conduce a crisis recurrentes en la humanidad, el clima y la naturaleza.

Finalmente, hubo una sesión sobre «futuros post-capitalistas» que, creo, expuso cómo las economías de mercado no pueden hacer frente a las pandemias y reforzó la necesidad de una planificación socialista democrática de las economías. Robin Hahnel y Mitchell Szczepanczyk presentaron los resultados de su intento innovador de modelar la planificación anual democrática en una economía poscapitalista: Computer Simulation Experiments Of Parti_powerpoint A través de simulaciones informáticas iterativas del proceso de planificación desde el nivel local al central y viceversa, utilizando una nueva técnica de codificación por computadora, encontraron que no tomaría mucho tiempo alcanzar un plan anual factible y práctico para satisfacer las necesidades sociales con los recursos disponibles que involucró la participación y decisiones democráticas de las personas.

Esta fue otra refutación convincente de la crítica hecha por teóricos neoclásicos pro mercado como Von Mises y Hayek, y socialdemócratas keynesianos favorables al mercado como Alec Nove, quien argumentó que la planificación socialista era inviable porque había demasiados cálculos que hacer. Solo la mano invisible del mercado y los precios del mercado podían hacer esto. Este documento mostró que esto no era cierto, especialmente ahora con los avances en la programación de computadoras. La planificación socialista democrática puede funcionar y puede reemplazar el caos del mercado.

Por Michael Roberts

Publicado originalmente en thenextrecession.wordpress.com