Moscú es actualmente el mayor proveedor de petróleo de China y desde 2016 se ha mantenido en esa posición. Con el apoyo de Washington y nuevos socios privados, Riad entraría en la carrera por desbancar al Kremlin

Arabia Saudí nombró a Yasir Al-Rumayyan nuevo presidente de Aramco, la mayor petrolera del mundo, meses antes de que culminen los preparativos para su salida a la bolsa de valores y el inicio de su privatización. Un proceso que sin duda tendrá consecuencias en el mercado internacional de hidrocarburos.

Al-Rumayyan es uno de los hombres de confianza del sucesor al trono, Mohammed Bin Salman, y reemplazará Khalid Al-Falih, quien ocupaba la presidencia de la compañía desde noviembre de 2008.

La semana pasada, Arabia Saudí anunció una reorganización del Gobierno y decidió dividir la cartera de Al-Falih en dos a partir de enero de 2020. Mientras que él se mantendrá como ministro de Energía, Bandar Al-Khorayef asumirá el cargo de ministro de Industria y Recursos Minerales.

«Felicito a mi hermano, su Excelencia el Sr. Yasir Al-Rumayyan. Es un paso importante para preparar a la empresa para la oferta pública, deseándole todo el éxito», expresó Al-Falih en un mensaje publicado en su cuenta en Twitter.

El objetivo del cambio de presidente es separar aún más la dirección de Aramco tanto del despacho de energía como el de minería, para evitar un conflicto de intereses a la hora de vender el tan anunciado 5 % de las acciones de la estatal petrolera, que se producirá a principios de 2020.

El nombramiento de Yasir al-Rumayyan está avalado por el éxito cosechado al frente del fondo soberano del país oriental, clave en el proceso de diversificación en el que se encuentra inmersa la economía del principal productor de crudo de la Organización de Países Exportadores de Petróleo (Opep).

Actualmente, el fondo saudí cuenta con participaciones significativas en el fabricante de coches eléctricos Tesla, la empresa de transporte Uber y el fondo Softbank, entre otras firmas.

La gallina de los huevos de oro

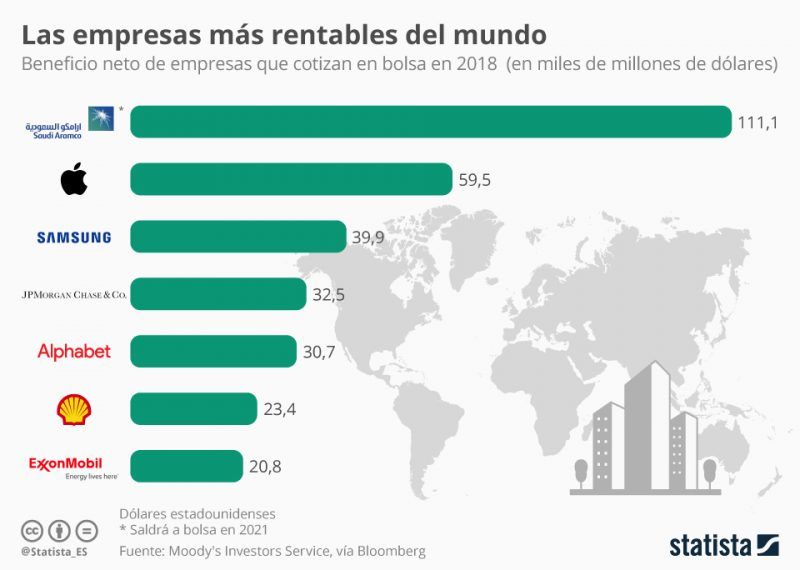

El salto a la bolsa de Aramco promete ser el mayor de la historia, ya que, según datos de la agencia Moody’s y Fitch, es la compañía con el mayor beneficio neto del mundo.

Sus ganancias alcanzaron los 111.100 millones de dólares en 2018, cifra que supera el monto conjunto obtenido por Apple, Facebook y Microsoft, mientras que su facturación se situó en los 355.900 millones.

Privatización accidentada

En 2016, Arabia Saudí anunció que quería vender el 5 % de Aramco, a través de una salida a bolsa local e internacional, como parte de un programa de reforma económica impulsada por Mohammed Bin Salman, con el objetivo de reducir un déficit de 52 mil millones de dólares del país.

La colocación se enmarca en el Plan Visión 2030, que busca reducir la dependencia del país de los ingresos del petróleo y diversificar la economía en la próxima década.

En un principio, el reino se había propuesto realizar una Oferta Pública de Venta (OPV) inicial de acciones de Aramco en el Tadawul (Bolsa Saudí) para finales de 2018, pero se tuvo que retrasar para 2021. Según el diario Financial Times, esta situación se debió a varios factores.

En primer lugar se encuentra su valoración. Atendiendo a sus reservas de 26.000 millones de barriles (suficientes para alimentar la demanda mundial por más de siete años), las autoridades saudíes se aventuraron a asegurar que la OPV supondría ingresos de unos 100.000 millones de dólares, lo que pondría el valor de la compañía en dos billones de dólares, pero este monto fue percibido como excesivo por el mercado.

«Históricamente las salidas a Bolsa de empresas petroleras estatales han sido un desastre. Y su error ha sido precisamente ese, pensar en el precio de salida inicial en lugar de ver la OPVcomo una oportunidad de revalorización. Siempre han puesto al accionista como la última de sus prioridades. Además, si ya es difícil crear valor para una empresa 100% privada, lo es aún más para una compañía estatal en la que el equipo directivo no tiene el control sobre aspectos decisivos», explicó el economista Daniel Lacalle, citado por ABC.

Otro punto a destacar es que el precio del petróleo debe situarse por encima de los 80 dólares para que la capitalización de Aramco se acerque a esos dos billones.

El barril del marcador Brent no supera los 60 dólares y la creciente competencia de los productores de crudo de esquisto estadounidense limita la capacidad de la OPEP para controlar el mercado y fijar precios, más allá de mantener los recortes a la producción conjunta de los países que conforman el grupo.

Asimismo, las finanzas de la empresa y las operaciones internas se han mantenido en secreto durante años, por lo que resulta difícil hallar cifras fidedignas que confirmen su verdadero estado económico.

«La compañía debe hacer un ejercicio de transparencia. El problema es que aún no ha habido ningún tipo de acercamiento hacia los inversores. No se sabe, por ejemplo, cuál podría ser su política de dividendo. O qué subvenciones se seguirían pagando en el país a costa de las arcas de Aramco. Los inversores al final valoran aspectos como el descuento de los flujos de caja y no las reservas. Pero aquí no hay seguridad de que los gestores de la compañía vayan a estar orientados a generar valor para los accionistas», explicó Lacalle.

¿En cuál bolsa?

Desde que se anunció la privatización, las bolsas de Nueva York, Londres, Tokio y Hong Kong han competido por la OPV.

Sin embargo, hace pocas semanas trascendió que la operación se realizará en dos fases, la primera colocación se produciría en el mercado local, la bolsa de Arabia Saudí; mientras que la segunda fase se haría en un mercado internacional , probablemente el de Tokio, descartando las opciones del parqué londinense y el de Hong Kong, debido a la incertidumbre actual existente en dichos países, en especial el Brexit y los conflictos políticos, respectivamente.

Según el diario estadounidense The Wall Street Journal, el debate en torno al mercado en el que se sacará a bolsa a la compañía ha sido intenso, con Bin Salman inclinándose por Nueva York, enfrentándose a Khalid al-Falih, quien considera que los activos saudíes podrían ser objeto de sanciones en un futuro relacionadas con el terrorismo, ya que Estados Unidos aprobó en 2016 una ley que permite que las familias estadounidenses de víctimas del terrorismo exijan compensación a países extranjeros.

Arabia Saudí aprieta el acelerador

Las autoridades saudíes pusieron un pie en el acelerador para concretar la salida de Aramco a la bolsa, ya que quieren aprovechar la positiva reacción internacional a la emisión de bonos realizada por la compañía petrolera en abril pasado, en la que se captaron unos 12.000 millones de dólares.

El Gobierno saudí necesita los fondos de esta operación para financiar gastos sociales y militares, y también para pagar la construcción de la ciudad futurista Neom, que acarrea un costo de 500.000 millones de dólares.

Este gasto público provocará un déficit del 7 % del Producto Interno Bruto (PIB) en 2019, muy por encima de la previsión del Ejecutivo saudí (4,2 %), según indicó el Fondo Monetario Internacional (FMI).

Nuevo presidente, nuevas políticas

El nombramiento de Yasir Al-Rumayyan como presidente de Aramco supone un cambio en la política económica saudí. Su antecesor, Khalid Al-Falih acordó con la OPEP reducir la producción a partir de enero de 2017, y persuadió a otros grandes productores, incluida Rusia, de sumarse a los recortes, para levantar los precios.

La nación árabe debió reducir su producción a menos de 10 millones de barriles por día como parte del acuerdo. Esta estrategia logró estabilizar el mercado, pero no se tradujo en una mayor cotización del oro negro, lo que supone una razón de peso para apartarlo de Aramco y de su próximo paso a la bolsa.

«Todo esto muestra que en Arabia Saudí ha habido cierta insatisfacción en los niveles más altos sobre cómo han ido las cosas (…) Al-Falih no ha cumplido realmente con los precios del petróleo. No ha entregado el precio requerido por el presupuesto saudita”, afirmó el analista Olivier Jakob, director gerente de la consultora Petromatrix GmbH en Zug, Suiza.

“Se especula que los precios y la Oferta Pública de Venta (OPV) están vinculados y que necesitan precios más altos para obtener la valoración que desean para la OPV «, subrayó citado por Bloomberg.

Al-Rumayyan es visto por el mercado como un actor menos tradicional y que está dispuesto a asumir riesgos con tal de cumplir las expectativas del heredero Mohammed Bin Salman.

Consecuencias de la privatización

La privatización de la compañía petrolera Aramco tendrá grandes consecuencias para la economía mundial, que depende de los precios de los recursos energéticos.

Con este proceso, Arabia Saudí busca reducir la dependencia a la renta del petróleo, y diversificar su economía, a la vez de sumar recursos para sus planes expansivos.

La privatización eventual de Aramco podría ser opuesta a la filosofía de la OPEP, que privilegia los intereses estatales sobre los privados, ya que dejará de ser una compañía completamente propiedad del reino para tener otros socios, a los que poco le puede interesar los acuerdos geopolíticos.

Arabia Saudí es el principal productor de crudo de la OPEP, por lo que recae en sus hombros la estabilidad del grupo. Si sus objetivos no se alinean con el resto de los socios, es posible que se genere una crisis en el sector petrolero mundial.

El reino es el principal socio energético de Estados Unidos en Medio Oriente y Washington seguro sacará partido del proceso de privatización.

El portal Resumen Latinoamericano advierte que “las compañías estadounidenses ganarán dos veces comprando las acciones de Aramco: entregarán armas a los saudíes para que sigan defendiendo los intereses de Washington en la región” y que el control de las finanzas de la empresa pasará a bancos estadounidenses como JP Morgan, Citibank y Barclays Bank.

Por su parte, el portal Misión Verdad plantea que “tanto la compañía como el reino saudí profundizarían su dependencia del dólar estadounidense”. Es más que probable que bajo una nueva dirección, Aramco emprenda una cruzada por ampliar y recuperar mercados.

En 2016, Rusia superó a Arabia Saudí como el mayor proveedor de petróleo de China y desde entonces se ha mantenido en esa posición.

En 2018, las importaciones de crudo ruso por parte del gigante asiático subieron a 71,49 millones de toneladas, o 1,43 millones de barriles diarios, un alza de 19,7 % con respecto a las 59,7 millones de toneladas de 2017.

Con el apoyo de Washington y los nuevos socios privados, Riad entraría en la carrera por desbancar a Moscú.

Rusia e Irán se han ido apoderando de los mercados de Arabia Saudí en India, Corea del Sur y Japón, por lo que se espera que una “privatizada” Aramco emprenda una política más agresiva para no dejarse ganar terreno, lo que podría desestabilizar el mercado global energético y, por tanto, provocar nuevas guerras por el petróleo y el gas, bajo la mirada complaciente de la Casa Blanca.