Carlos Tromben

Las primeras señales de que Enjoy S.A. tenía problemas financieros comenzaron a aparecer hace casi una década. Una de ellas fue el 17 de abril de 2012, cuando se celebró una reunión entre los ejecutivos de la empresa y varios de sus principales acreedores.

Muchos quedaron atónitos: Enjoy necesitaba modificar los contratos vigentes de sus bonos, un instrumento financiero mediante el cual diversos inversionistas le prestan dinero a una empresa dentro de un cierto plazo y bajo ciertas condiciones. Según la memoria 2011 de la empresa, a la fecha debía 227 millones de dólares por este concepto.

Puedes leer: Salvando al casino de los amigos por decreto. El Caso Enjoy (Primera Parte).

Por lo visto, pese a las luces rutilantes, el sonido de los tragamonedas y las fuertes sumas que ganan -pero que en general pierden- los jugadores, Enjoy no estaba generando ingresos suficientes para solventar su deuda en bonos y, al mismo tiempo, distribuir dividendos a sus accionistas.

Según consta en un hecho esencial entregado a la Comisión del Mercado Financiero (CMF) tras aquella reunión, ningún acreedor objetó la propuesta. Dos AFP tenían entonces 18 millones de dólares invertidos en bonos de la empresa controlada por la familia Martínez, y leyeron la señal de forma distinta. Cuprum vendió e hizo la pérdida, mientras que Capital compró más esperando que los números de Enjoy mejoraran.

Algo que nunca ocurrió.

En los años sucesivos el patrón se repetiría. Enjoy emitía bonos, el dinero recaudado se usaba para pagar deudas antiguas y, pasado un tiempo, la empresa se reunía con sus acreedores para pedir que se relajaran las condiciones de pago.

La industria de los casinos en Chile, estuvo durante años restringida a un reducido número de comunas, encabezados por Viña del Mar, el más antiguo de todas. Sin embargo, en los años noventa las presiones por abrir más salas de juego y robustecer las arcas municipales llevó al gobierno de Eduardo Frei Ruiz Tagle a presentar un proyecto de ley que modificaba la regulación vigente.

Tras cinco años de tramitación, la ley 19.995 creó una superintendencia de casinos y estableció una normativa para la concesión y operación de salas por parte de sociedades anónimas. Los casinos ya existentes (Viña, Arica, Coquimbo, entre otros), quedaron afuera, pero se inició una carrera por licitar, construir y operar en distintas partes del territorio.

Los Martínez, que operaban el casino de Viña desde 1975, tomaron la delantera. Habían creado en octubre de 2001, mientras todavía se tramitaba la ley en el Congreso, una sociedad anónima cerrada llamada AM Corp S.A., con el objeto de participar en las futuras licitaciones y consolidar algunas operaciones que ya tenían desde los noventa, como el casino de Pucón. Ya no se trataba solo del casino, sino de un concepto global de entretención que incluyera un hotel, restaurantes, etc.

En sus años de esplendor Enjoy llegó a operar diez casinos en Chile a través de distintas subsidiarias, otro en Mendoza (Argentina), un tercero en Punta del Este (Uruguay), y varios proyectos que quedaron a medio camino. Fue una expansión apalancada, como se dice en la jerga financiera, es decir, con un fuerte componente de deuda. Las AFP se sumaron a la excitante ruleta entre 2009 y 2015.

Durante este período, Hábitat suscribió el aumento de capital con el que la compañía financió varios proyectos. Según cifras de la Superintendencia de Pensiones, la AFP de la Cámara Chilena de la Construcción (CChC) aportó 9 millones de dólares, pero se retiró de la propiedad un par de años más tarde.

En tanto Cuprum y Capital solventaron parte de la expansión vía bonos, pero su entusiasmo por la ruleta también comenzó a mermar, y en 2015 ya habían liquidado sus inversiones en la cadena.

Una de las premisas del capitalismo, como la sintetizó Joseph Schumpeter, es su capacidad de rearticularse. Si una empresa quiebra por mala administración de sus dueños, los acreedores pueden propiciar la llegada de un nuevo accionista más sagaz y menos impulsivo, que la saque adelante.

Sin embargo, el capitalismo de amigos que impera en Chile impide que esto suceda y Enjoy es un ejemplo. A lo largo de casi una década la banca, la superintendencia de casinos y, durante un tiempo, las AFP, han aguantado todas y cada una de sus mañas y delirios de grandeza.

Se anunciaron casinos en Croacia, las islas del Rosario, en Colombia, y en Perú, pero todos estos proyectos se terminaron cayendo. El más megalómano de todos, el Conrad de Punta del Este, pasó a ser un agujero de proporciones debido a las restricciones cambiarias impuestas por el gobierno de Cristina Fernández, que mermaron la capacidad de los argentinos la hora de viajar al famoso balneario uruguayo.

Según consta en el sitio de la Bolsa de Santiago, el última vez que Enjoy distribuyó dividendos a sus accionistas fue en mayo de 2016. No se entiende cómo una empresa que da este tipo de señales, figuró en la circular N°2.059 de la Superintendencia de Pensiones, en la que se publica la nómina de acciones que pueden ser adquiridas por las AFP. Menos aún se entiende cómo una empresa así ganó todas y cada una de las licitaciones a las que se presentó.

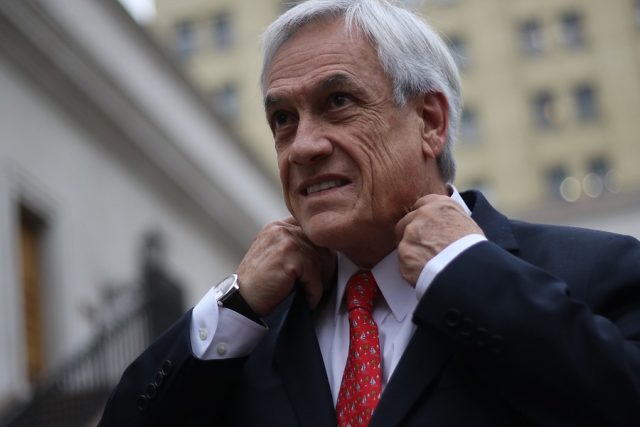

Los documentos ante la CMF permiten entrever una bicicleta financiera que se fue tornando cada vez más ineficiente. Los Martínez ganaron tiempo incorporando nuevos accionistas en la matriz, como el fondo Advent, y uno muy importante en la filial Inversiones Inmobiliarias SpA: BP Capital, una de las primeras aventura financieras de Sebastián Piñera Morel, hijo del actual presidente.

Según consta en el Hecho Esencial del 29 de enero de 2015, El fondo BP Capital Acciones Preferentes aportó 30 millones de dólares para… pagar “las cuotas de capital e intereses de los bonos emitidos por Enjoy S.A. y de los créditos de la compañía”.

Las opciones se iban estrechando. Si bien las licencias de los casinos de Viña, Coquimbo y Pucón se prorrogaron en 2015 y 2017, la empresa siguió con problemas de caja y pidiendo renegociar sus bonos. Según consta en la documentación de la CMF, en enero de 2017 los acreedores perdieron la paciencia y obligaron a constituir segunda hipoteca en su favor por los inmuebles de los casinos de Rinconada, Pucón, Chiloé, Coquimbo y Punta del Este.

En mayo 2019, según consta en un artículo publicado por El Mostrador, Sebastián Piñera Morel anunció el cierre definitivo de BP Capital, y no está claro si recuperó lo invertido en Enjoy SpA.

Como un gato arrinconado, Enjoy lanzaba manotazos, anunciaba nuevos socios, nuevos aumentos de capital y emisiones de bonos en el mercado internacional. Crucial fue el ingreso de BTG Pactual en la propiedad, a través de distintos vehículos de inversión como el fondo BTG Small Cap.

BTG no solo le aportó a Enjoy capital de terceros, sino también garantizó las boletas de garantía para ganar las licitaciones de 2018, como salió a la luz durante la comisión investigadora de la cámara de diputados y divulgó la periodista Alejandra Matus. Estas habían sido postergadas varias veces.

No solo BTG Pactual es uno de los administradores del fideicomiso ciego del presidente. El CEO de la empresa es Juan Guillermo Agüero, un ingeniero que estuvo a cargo en su momento de vender el paquete de acciones de Sebastián Piñera en Lan. Otro detalle significativo: en los últimos doce años el directorio de Enjoy S.A. ha contado con algún miembro del círculo de confianza del actual presidente de la república: el abogado Darío Calderón y luego Ignacio Guerrero Gutiérrez, socio histórico de Piñera desde los años 80.

Puedes leer: El decreto de Piñera que salvó a la empresa Enjoy y a sus amigos

En su libro “Historias Desconocidas de Chile” el sociólogo Felipe Portales muestra varios casos concretos de corrupción y conflictos de interés de la oligarquía que controló el país durante el siglo XIX y parte del XX. Portales entrega sabrosos detalles sobre los escándalos financieros durante segundo gobierno de Arturo Alessandri Palma (1932-1938) que parecen un deja vù frente a lo que ocurre hoy en el país.

El “León de Tarapacá” no solo desató una virulenta represión contra campesinos, estudiantes y prensa disidente. Su mano blanda con la banca privada y los intereses financieros se tradujo en grandes negociados con papeles de la deuda externa en las que participó el cuñado del entonces ministro de hacienda, Gustavo Ross.

“Hubo varias denuncias responsables sobre hechos de corrupción que no se quisieron investigar por la mayoría parlamentaria oficialista que derechamente se silenciaron”, explica el autor.

¿Suena conocido?