Cuando se anunció, el 26 de mayo de 2023, que se iniciaban las negociaciones entre Codelco y SQM por la explotación del Salar de Atacama, se presentó al estudio de abogados Carey como los principales asesores de la estatal.

El acuerdo reemplazará el CEOL (Contrato Especial de Explotación de Litio) acordado en enero de 2018, entre Corfo y SQM tras detectarse una serie de incumplimientos y explotación por sobre lo permitido que venía incurriendo la empresa ligada al ex-yerno de Pinochet.

SQM fue privatizada en la década de los ochenta, cuando Julio Ponce Lerou, yerno del ex-dictador, siendo gerente de Corfo aprovechó su poder para quedarse con la compañía que en esa época explotaba nitratos del Salar de Atacama. En 1995, tras una oscura negociación, el gobierno de Eduardo Frei le renovó los contratos de arriendo del salar durante las próximas décadas. En las décadas siguientes, la aparición de los autos eléctricos y la necesidad de nuevas baterías que permitan reemplazar los combustibles fósiles, provocó que metales como el litio -debido a su capacidad para almacenar energía y producido a partir de la salmuera del salar- multiplicaran su demanda y valor en los mercados mundiales.

Según el acuerdo firmado en enero de 2018, Corfo arrendaba a SQM la explotación del salar hasta 2030, fecha en que la empresa cesaba la explotación y debía volver tanto las pertenencias mineras como la infraestructura industrial al patrimonio público.

Era solo esperar y preparar en estos seis años a Codelco o Enami para explotar el litio.

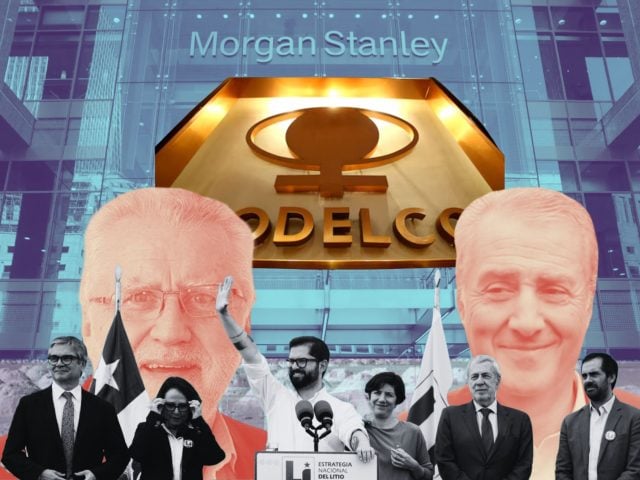

Pero las autoridades mineras decidieron otra cosa y así se vio. a fines de mayo de 2023. al presidente del directorio de Codelco, Máximo Pacheco, y al gerente general de SQM, Ricardo Ramos, comenzar las negociaciones para una explotación en conjunta.

En la oportunidad se presentó a los asesores legales y financieros: Carey y Cía. y Morgan Stanley por Codelco; Claro y Cía. y Bofa, por SQM.

Días después, el lunes 31 de mayo de 2023, Codelco y SQM firmaron un acuerdo de confidencialidad para seguir conversando los meses siguientes.

ESPECIALISTAS EN ASESORAR A TRANSNACIONALES

El estudio de abogados Carey se inició asesorando a compañías mineras en el norte a comienzos del siglo XX. Una vez instalado en santiago, el patriarca de la familia, Guillermo Carey Bustamante, fue orejero del del presidente Jorge Alessandri, participando activamente a comienzos de los sesenta en la negociación de la deuda externa chilena. También redactaron el Código Tributario del presidente de derecha. Sin embargo, la nacionalización del cobre promovida por la Unidad Popular a partir de 1971, les arruinó el negocio, cuando sus clientes debieron vender sus inversiones al Estado.

Uno de los hijos del patriarca, Guillermo Carey Tagle, participó activamente en el asesinato del general René Schneider, en octubre de 1970. Según pesquisó El Ciudadano, cumplía la función de enlace entre los militares golpistas y la Democracia Cristiana. El mismo día del atentado huyó de Chile y no volvió hasta consolidada la dictadura.

El régimen de Pinochet les permitió reflotar el negocio, encontrando una veta en la asesoría a las mineras extranjeras ávidas por los recursos naturales de Chile, una vez iniciado el proceso de enajenación del patrimonio fiscal. Ya en 1978 fueron contratados para asesorar legalmente la primera privatización en el ámbito minero, la Compañía Minera Disputada de Las Condes, adquirida por Exxon Corporation en 90 millones de dólares.

Los abogados de Carey que asesorarán a Codelco en la negociación son liderados por Rafael Vergara y Cristián Eyzaguirre. El primero está a cargo del grupo de Recursos Naturales y Medio Ambiente, un equipo conformado por 10 abogados y 5 procuradores.

En una entrevista a El Mercurio en 2007, Vergara sobre el aporte de la minería privada al país comentó que “hay algo de nacionalismo en la gente, que cree que las empresas mineras sacan el cobre, se llevan la plata y no dejan nada al país

También Vergara está vinculado a la industria minera privada como miembro del Comité Legal de la Sociedad Nacional de Minería (Sonami), la que es dirigida por el abogado Juan Luis Ossa, instancia que se define con el fin de “estudiar y difundir los proyectos normativos que regirán y/o influirán en el desarrollo de la actividad minera, para proponer y establecer al directorio de Sonami una visión técnica sobre estas materias”.

El otro abogado estrella del estudio de Carey que asesora a Codelco en las negociaciones con SQM es Cristián Eyzaguirre, quien está a cargo de los grupos de Fusiones y Adquisiciones y de Mercado de Capitales.

UNA RELACIÓN DE DÉCADAS

Hugo Fazio, economista de CENDA, si bien reconoce que “en varias de estas transacciones se necesitan abogados especializados, sin el concurso de especialistas las diferentes partes de un contrato pueden resultar lesivas al interés de Codelco, de igual modo los estudios jurídicos operan en un espacio muy opaco y ajeno al escrutinio público”.

El Ciudadano hizo una revisión de las asesorías prestadas por Carey a Codelco, apareciendo una relación de más de diez años. En el listado de asesorías aparecen:

– En agosto de 2009 el abogado Gonzalo Fernández, socio del estudio Carey, representó a Codelco ante la Corte Suprema, la que acabó rechazando los recursos de ambientalistas contra tres termoeléctricas de 350 MW que fueron instaladas en la región de Valparaíso por AES Gener, destinadas a alimentar sus faenas.

– En 2011, cuando Codelco demandó a Anglo American para suspender la venta de acciones y así respetar su derecho a adquirir el 49 % de la filial Anglo American Sur (AAS), pactado anteriormente, la estatal fue representada por Juan Guillermo Levine, socio del estudio Carey.

– En noviembre de 2019, cuando Codelco presentó una demanda de indemnización por perjuicios en contra de Logística Linsa, también fue representada por el estudio Carey.

– En septiembre de 2019 Codelco emitió bonos por US$900 millones, con vencimiento en 2050. cinco meses después volvía a emitir otros US$ 2 mil millones, la mitad con vencimiento en 2030 (interés del 3,150%) y la otra al año 2050 (interés de 3,700%). En ambas operaciones la estatal fue asesorada por Carey abogados.

También abogados que han comenzado su carrera en el estudio Carey han entrado después en altos cargos de Codelco. Así fue el caso de Lorena Ferreiro Vidal, quien asumió en enero de 2020 en la Consejería Jurídica de la Corporación estatal.

UN PRESTAMISTA INNECESARIO

En octubre de 2011, Codelco compró a 9,760 millones el 49% de la propiedad de Anglo American Sur, lo que -según destaca el economista Julian Alcayaga- pudo haber comprado a mil millones y usado ahorros que tenía con solvencia. En cambio pidió dinero a Mitsui & Co., una financista multinacional japonesa por un monto de US$ 6.750 millones.

Alcayaga también destaca que los yacimientos podrían haber sido comprados en 2003 por apenas 650 millones dólares, durante el gobierno del ex-presidente Ricardo Lagos, pero las asesorías dadas a Codelco no advirtieron oportunidades de negocios. Siete años después la estatal acabó pagando 7 veces más. La asesoría de la estatal fue hecha por Carey abogados.

Lucio Cuenca, director de Observatorio de Conflictos Ambientales (OLCA), siguió de cerca el devenir de esas operaciones y llama la atención de que esa transacción, ocurrida bajo el gobierno de Ricardo Lagos, fue hecha fuera de Chile. Detalla que en todo el proceso se abren varias aristas: “la primera es que no se respetaba la cláusula de venta preferente para Codelco; la segunda, es que se hacía transacción fuera de Chile sin pagar impuestos. Hay que recordar que en ese tiempo las empresas mineras no tributaban en Chile, manejaban la contabilidad y no declaraban tributos. En medio de esa discusión interviene el gobierno de Lagos y negocian el ingreso de Codelco a la propiedad como accionistas minoritarios. Se debe considerar que Angloamerican Sur pasó a ser el mayor productor de cobre, incluyendo las minas El Soldado, la fundición Chagres y Los Bronces”.

Cuenca recuerda que “existía un trato especial respecto de La Disputada que decía que si la empresa se deshacía del proyecto Angloamerican Sur, estaban obligados a poner a la venta y el Estado de Chile tenía una opción especial de compra venta”.

Hoy Codelco tiene un 20% de la propiedad.

Al mismo tiempo, el estudio Carey también aparece asesorando a la transnacional japonesa Mitsui -el prestamista innecesario de la estatal cuprífera-, que opera en Chile desde 1957. La transnacional japonesa tiene inversiones en minería, productos químicos y la industria alimenticia, principalmente el cultivo de salmón.

En 2013, Carey asesoró a Mitsui en las negociaciones para entrar en sociedad con Multiexport Food para exportar salmón y trucha a Asia. El acuerdo se dio a través de la venta de un 30 por ciento de la propiedad de Salmex a la multinacional japonesa por un monto de US$36 millones. La negociación fue una más de un vínculo entre ambas empresas que se ha mantenido por décadas.

Mas recientemente, en enero de 2022, la firma japonesa contrató a la reconocida firma de abogados chilena para hacerse del control mayoritario de Inversiones Mitta, dueños de Autorentas del Pacífico. Mitsui había ingresado en la propiedad de la empresa de arriendo de autos en 2018, pero esta vez fue por mayor control en la propiedad.

En las transacciones participó la abogada Giannina Veniú, integrante del grupo de Venture Capital del estudio Carey, quien además estuvo asesorando en un préstamo a su filial Gacrux, constituido en 2011, por aprox. US$874 millones con Oriente Copper Netherlands, filial del grupo Mitsui, para refinanciar un préstamo puente firmado por ambas partes.

Cuenca destaca que las oficinas de abogados “aparecen siempre en casos complejos en que hay intereses políticos complejos. Es un quinteto de oficinas de abogados que son los preferidos para surfear estos caminos y entregan a sus clientes asesorías integrales”.

El director de OLCA también destaca el tema de la opacidad de las asesorías legales. “Lo más preocupante es que no es cualquier cliente sino Codelco. Es la principal minera de cobre del mundo y es del Estado de Chile, por lo que hay que cautelar aspectos más allá de lo económico. Tampoco me queda claro que los abogados de Carey representen a uno un día y a otro actor al día siguiente. Es poco claro ese movimiento de asesorías jurídicas cuando hay intereses colectivos involucrados, que tienen que ver con soberanía, patrimonio del Estado y hay territorios comprometidos. Sin duda debiera haber mucha más transparencia en esto y que los organismos del estado de Chile representen estos intereses del Estado de Chile”.

Mauricio Becerra R.

El Ciudadano

+ INFO: Gobierno de Chile quiere entregar explotación del litio a SQM hasta 2060